隆基股份部分募集资金变更用途用于“理财”惹争议

本该投向项目建设的资金,却被变更用途而用于“理财”。近日,隆基绿能科技股份有限公司公告称,在不影响募集资金投资计划正常进行的情况下,对最高额度不超过2.2亿元的闲置资金进行现金管理,投资于安全性高、流动性好、有保本约定的投资产品。

据了解,2015年6月,隆基股份通过定增约1.3亿股,募集到约19亿元资金。当时,该资金明确分别用于建设银川隆基1.2GW单晶硅棒项目、西安隆基年产1.15GW切片项目和无锡隆基850MW切片项目以及宁夏隆基年产800MW单晶硅棒项目。

既然募集资金已经明确了配套项目,隆基股份使用部分资金购买理财产品,此举是否存在变相改变募集资金用途的情况?

对此,隆基股份方面解释称,由于上述项目资金投入不可能一次性支出,本着股东利益最大化原则,为进一步提高募集资金使用效率、适当增加收益、减少财务费用等目的,公司在不影响募集资金投资计划正常进行的情况下,对最高额度不超过人民币2.2亿元的暂时闲置的募集资金进行现金管理,投资于安全性高、流动性好、有保本约定的投资产品。

隆基股份表示,本次使用闲置募集资金进行现金管理的内容和决策程序符合中国证监会相关规定,不存在变相改变募集资金用途的行为,符合公司和全体股东的利益。

ST常林恢复上市后缘何不涨反跌?

曾几何时,“恢复上市股”是A股市场穿越牛熊的神话,不过就在最近,停牌16个月的ST常林恢复上市,却惨招市场血洗。据了解。ST常林上周一恢复上市,却并未如此前恢复上市股票那样大幅高开,而是跳空约0.6%低开,短暂小幅冲高不到3%便在大笔抛盘的打压下快速跳水,开盘不到15分钟就触及熔断暂停交易,10:13恢复交易之后股价依然疲软,最终全天大跌18.9%,接近两个跌停板,此后,周二、周三又被快速打压到ST股5%的跌停板上。

ST常林复牌首日出现大跌,在恢复上市股中算是绝无仅有。而ST常林复牌之后直接大跌,将停牌前买入及复牌当天盘中抄底的投资者一网打尽,则更值得深思:停牌前“无脑买入”坐等暴利进账已经一去不复返,恢复上市股的“红利时代”已经过去。

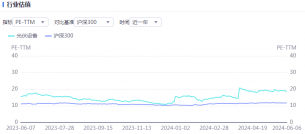

据了解,ST常林虽然扭亏,但一季度每股收益仅有0.055元,按暂停上市前9.31元的价格计算,动态市盈率已经超过42倍,在同行业中并无估值优势,重组之后进军的光伏发电领域想象空间比较有限,场内资金夺路而逃也是自然的选择。

此外,ST常林在停牌前股价一度出现大幅上涨,短短两个多月暴涨68%,已经在某种程度上反应了恢复上市的利好。在停牌期间没有更多“预期外”的利好加持,复牌之后惟有走向“见光死”。

ST常林复牌之后惨遭血洗的走势表明,A股市场的投资生态已经发生了深刻变化,以往豪赌重组冀望“乌鸡变凤凰”的操作难度已经越来越大,恢复上市股要有上升动力,前提条件是要提前跌出下跌空间,同时估值和行业也要有一定的吸引力。如果ST常林的大跌能进一步引导市场远离垃圾股投机炒作,可谓塞翁失马,焉知非福。

利润下滑超七成 亚玛顿募资加码电站纾困

近日,常州亚玛顿股份有限公司发布2017年半年业绩快报,报告期内该公司实现营业收入8.34亿元,与上年同期相比增长6.45%,归属于上市公司股东的净利润761.38万元,同比下降74.64%。

据了解,亚玛顿利润下滑与上游玻璃原片供应不足,以及光伏发电规模的不断扩大,资金需求量不断增加有关。

在此背景下,亚玛顿还拟通过非公开发行股票方式募资9.56亿元,用于农光互补光伏发电项目和双玻组件项目。亚玛顿董事办负责人向记者表示,公司之前是做光伏产业传统组件的上游,现在往下游去延伸,以推动超薄双玻组件及超薄钢化玻璃的销售。

亚玛顿主营业务包括光伏减反玻璃、超薄双玻组件和光伏电站业务。据该公司董事办负责人介绍称:“公司多年从事光伏产业上游,我们是做玻璃深加工,自己并不生产玻璃,只是在玻璃上做一些镀膜加钢化,然后把玻璃应用在光伏产业中。”

亚玛顿利润下滑,与太阳能玻璃业务的缩水不无关系。上述董秘办人士表示,“玻璃业务的下滑是因为公司自己不生产原片,随着光伏行业的快速发展,国内诸多原片供应商已开始大规模推出光伏减反玻璃,因为原片厂商自己生产原片玻璃,有成本优势,加之市场竞争环境日趋激烈,所以与行业内的其他企业比较有一些劣势。”

今年半年度财报数据显示,亚玛顿的净利润仅为761.38万元,同比下降74.64%。亚玛顿表示,净利润大幅下降主要是因为公司产品市场竞争日趋激烈,产能不能完全释放,导致成本上升,产品毛利率下降。并且其融资规模增加,导致利润下降。另外,由于外销出货量增加,使得公司运输费用增加,以及公司增加超薄双玻组件质量保险费用,使得销售费同比增加,利润下降。