日前,通威股份发布了定增公告以及业绩报告。

4月20日晚间,通威股份发布定增预案,拟募资不超过60亿元,用于年产7.5GW高效晶硅太阳能电池智能工厂(眉山二期)等项目。

通威股份本次定增募集资金主要用于投资眉山二期与金堂一期年产7.5GW高效晶硅太阳能电池智能项目,拟募投资金分别为20亿元、22亿元;另外一部分募集资金拟用于补充流动资金。

上述两大项目拟分别通过通威太阳能(眉山)有限公司、新设子公司实施,项目采用210大尺寸PERC电池技术路线,建成后将形成年产高效晶硅太阳能电池7.5GW的生产能力。根据预计,项目建设期均为1年,投产第一年产能达到90%,以后各年产能达到100%。

本次募投项目的实施将进一步扩大公司太阳能电池产能,提升并巩固公司在全球太阳能电池领域的领先地位等。

今年以来,通威股份已多次宣布产能扩张计划,累计拟投资金额达300亿元。

2月,通威股份抛出了史上最大单项投资,拟200亿元在成都金堂建设年产30GW高效太阳能电池及配套项目。3月,公司宣布拟在云南省保山市投资建设年产4万吨高纯晶硅项目,项目总投资预计为40亿元。

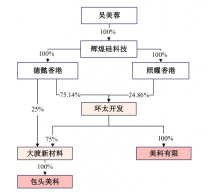

通威股份以农业及太阳能光伏为主业,形成了“农业(渔业)+光伏”资源整合、协同发展的经营模式。截至2019年末,通威股份已形成高纯晶硅产能8万吨,其中单晶料占比约90%;太阳能电池产能20GW,其中高效单晶电池17GW。

根据此前公司发布的发展规划,至2023年,高纯晶硅累计产能将达22~29万吨,太阳能电池累计产能将达80~100GW。

2019年,通威股份实现了净利增长。

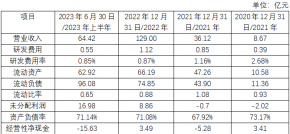

通威股份20日晚间披露年报,2019年实现营业收入375.55亿元,同比增加36.39%;净利润26.35亿元,同比增加30.51%。

整体光伏业务营业收入为178亿元,同比增加74.52%。其中,太阳能电池及组件营业收入达到122.7亿元,同比增加60.56;毛利率为20.21%,同比增加 1.52 %;高纯晶硅及化工营业收入为51.7亿元,同比增加56.11%。

高纯晶硅方面:通威股份已形成高纯晶硅产能 8 万吨,在建产能7.5万吨,在单晶料占比约90%的情况下,各项消耗指标及成本不断降低,在产的乐山一期和包头一期项目合计6万吨产能生产成本低于4万元/吨。

太阳能电池方面:目前太阳能电池产能 20GW,其中高效单晶电池 17GW,位列全球首位。

不过,通威股份同时发布的一季度业绩则不容乐观,一季度通威股份归属于上市公司股东的净利润为3.44亿元,同比下降了29.79%。

通威的一季度净利润下跌,分析来看,原因可能有二:

第一,通威股份的业务并不只有光伏,而是以农业及太阳能光伏为主业,“农业(渔业)+光伏”资源整合、协同发展的经营模式,尽管光伏行业在一季度的疫情中受冲击有限,但农业渔业的不利因素也会对其盈利产生一定影响。

第二,通威的业务中,海外订单的占比较小,根据年报,海外地区的营业收入仅占营业总收入的5.42%。相比之下,在国内疫情严重,而海外疫情尚未全面爆发的一季度,国内销售占据大头的通威股份受损严重。