日前,晶科能源公布了2020年第四季度及全年财报。

根据财报显示,晶科能源2020年的组件出货量为18.771GW,同比增长31.4%;总收入达53.8亿美元(约352.7亿人民币),同比增长18.1%。实现了组件和营收的双增长,成绩亮眼。

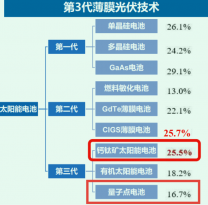

作为光伏龙头企业,晶科能源在单晶硅片、高效太阳能电池和组件方面,都有深厚的造诣,具有很强的垂直一体化能力。2010年,晶科能源就已在美股上市,在获得资金后进入了快速发展道路,产能和销量也不断提升。

2016年,晶科能源首次登顶组件出货量冠军,并一直延续到了2019年,直到2020年被隆基反超。对此,OFweek太阳能光伏网认为,晶科能源主要是错失了2020年新增装机量同比增长60%的中国市场。

晶科能源也在2020年宣布,董事会已批准子公司江西晶科进入中国资本市场的战略计划,此举将会为晶科能源的业务发展提供强大的动力。据业内人士预测,随着光伏进入平价时代,“十四五”期间我国光伏新增装机量会保持在50-70GW,为实现碳中和目标作出更大贡献。

晶科能源如能在中国市场获得更高的营收,对于公司业绩肯定会有很大的帮助。不过,相对于从硅片龙头“顺流而下”的隆基股份,晶科能源虽然取得了组件和营收的双增长,但按照其产能规划,组件产能要高于硅片和电池产能,因此后续可能要对外采购硅片和电池,影响其毛利率。

利润方面,晶科能源2020年毛利为9.458亿美元(约62亿人民币),同比增长13.6%。隆基发布的业绩预告则显示,2020年度公司净利润82亿元-86亿元同比增加55.30%-62.88%,明显要高于晶科能源。

因此,虽然晶科能源在2020年取得了不错的成绩,在全球其它主要光伏市场的表现也非常不错,但目前利润和组件出货量都不及隆基股份,想要凭借中国市场实现反超,还需要积极向上下游产业链进行延伸,从而提高营收和降低成本,实现利润增长。