关注点二:硅片环节竞争加剧,盈利下行

在光伏行业篇文章《左手平价,右手碳中和,光伏是新能源全村的希望?》中,长桥海豚君指出,光伏产业链中只有硅料、光伏玻璃、EVA粒子等材料扩产周期长,而硅片、电池片、组件等环节的产能扩建只需要不到一年的时间,因此在产能投建方面的壁垒比较低。

2021年硅片行业异常热闹,有中环、晶澳、晶科等一体化老玩家的扩产,也有以上机数控、京运通为代表的新玩家的涌入。这与硅片去年和今年利润不错有关系,因为硅料紧缺直接导致硅片产量有限,但电池片的产能是相对充足,只要能覆盖可变成本,电池片厂商就会愿意采购并生产。有利可图吸引了众多玩家的加入,导致赛道异常拥挤。

而组件环节的竞争维度比较综合,核心看品牌、渠道等能力,可靠性要求、归责问题、优惠贷款等因素会推动光伏电站选择一线组件品牌商。

因此市场对于隆基股份竞争问题的担忧,核心在于硅片环节。近日隆基官宣硅片降价,背后的核心原因大概率就是产能过剩,年底出货。

数据来源:硅业分会、券商研报、长桥海豚投研

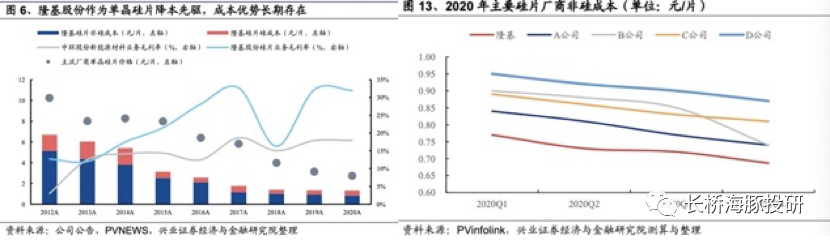

中短期内硅片环节盈利下行是隆基不得不正视的压力和风险,不过长期来看,硅片的竞争核心还是成本,隆基股份作为龙头是享受成本优势的。

我们将硅片成本可以拆分为硅成本和非硅成本来看,硅料偏大宗商品性质,各家硅片厂商同时购买硅料的话,硅成本趋同,龙头依靠规模化降低采购成本的能力有限,难以拉开和竞争对手的差距,而非硅成本是龙头可以构建优势的来源。

根据券商测算的2020年硅片厂商非硅成本,隆基股份的非硅成本持续优于同行,硅片业务毛利率也是持续优于竞争对手中环股份。

进一步溯源隆基股份非硅成本优势的来源,我们可以看到非硅成本可进一步分为采购、折旧、电力、人工、其他等方面,其具备的优势包括:与设备厂商深度合作,参与设备设计,从而降低设备采购成本,从而降低后期折旧;政府代建厂房建筑,固定资产投资少;与政府合作关系良好,电价优惠力度更大;

小结:前期硅片环节更厚的利润吸引了新老玩家的加入和扩产,中短期内竞争积累导致盈利下行是不可忽视的客观事实。不过核心竞争点——非硅成本来看,隆基股份优势明显。