二、以下是海豚君的详细分析

1、实际业绩VS市场预期:21年不及预期,22Q1回到正常水平

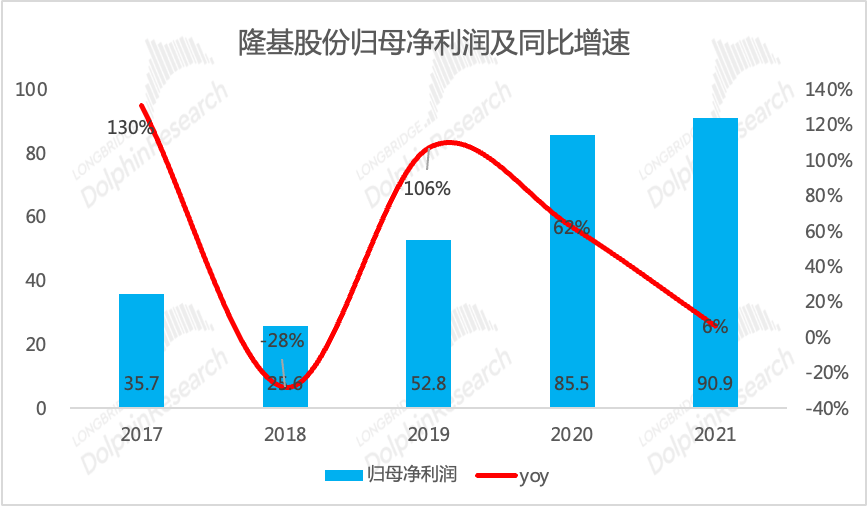

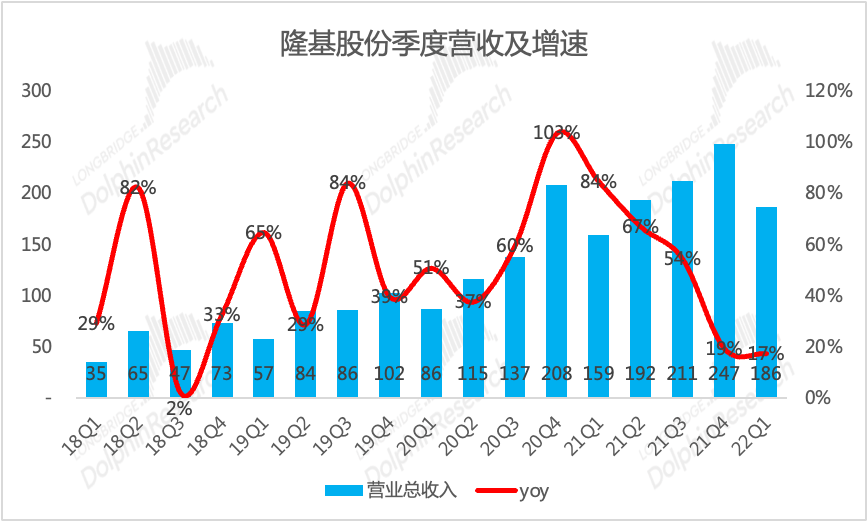

2021年全年公司实现营收809亿元,同比增48%,低于市场一致预期(877亿元);全年实现归母净利润91亿元,同比增6%,低于市场一致预期(106亿元)。

2021年全年收入低于预期的主要原因在于产业链涨价导致的装机需求被压制,更多是行业层面的因素,长桥海豚君从公司出货角度角度,组件市占率有提升,硅片市占率稳定;

2021年全年利润低于预期的主要原因在于原材料成本上涨无法完全传导出去、物流运输困难导致成本费用增加,同时还有汇兑损失导致财务费用上升、无法改造的电池产线计提资产减值损失、资产处置支出等扰动项目。

数据来源:公司财报,长桥海豚投研整理

数据来源:公司财报,长桥海豚投研整理

2022年一季度公司实现营收186亿元,同比增17%;实现归母净利润26.5亿元,同比增6%。市场预期2022年全年营收1162亿元,归母净利润146亿元,一季度完成度分别为16%/18%,按照历史一季度的业绩贡献度,本次业绩属于正常发挥的水准,利润端比收入端相对更亮眼。

2022年一季度环比四季度改善明显,毛利率从四季度的坑中快速回到21%,推测主要于原材料成本的传导有关,同时净利率回到14%,除了受益毛利率改善之外,还受益合资硅料厂投产(5亿+)、电站及森特转让(2亿+)等带来的投资净收益7.4亿元。

数据来源:公司财报,长桥海豚投研整理

数据来源:公司财报,长桥海豚投研整理

2、组件业务量价毛利:市占率提升,毛利率受损

2021年全年,公司组件业务实现营收584.5亿元,同比增61%,是公司2021年发展最好的业务,继续维持公司第一大营收业务。

数据来源:公司财报,长桥海豚投研整理

量价齐升推动收入快速增长,量是主要驱动力。量价两个角度来看,公司21年光伏组件出货39GW,同比增46%,经计算出货均价(不含税)为1.57元/W,同比2020年微增4%。

2021年以硅料涨价为源头,光伏全产业链价格持续上涨,抑制下游需求。在此背景下,2021年全球光伏新增装机170GW,同比增31%,公司组件出货量以46%的增速明显跑赢行业,市占率继续提升。

成本压力未全部传导,毛利率受损。公司组件被迫跟随行业微涨,但涨幅4%并没有将成本端的压力全部传导给下游,价格上涨幅度不及成本上涨幅度,毛利率受损,2021年公司组件毛利率17%,同比下滑约4个pct。

数据来源:公司财报,长桥海豚投研整理

数据来源:公司财报,长桥海豚投研整理

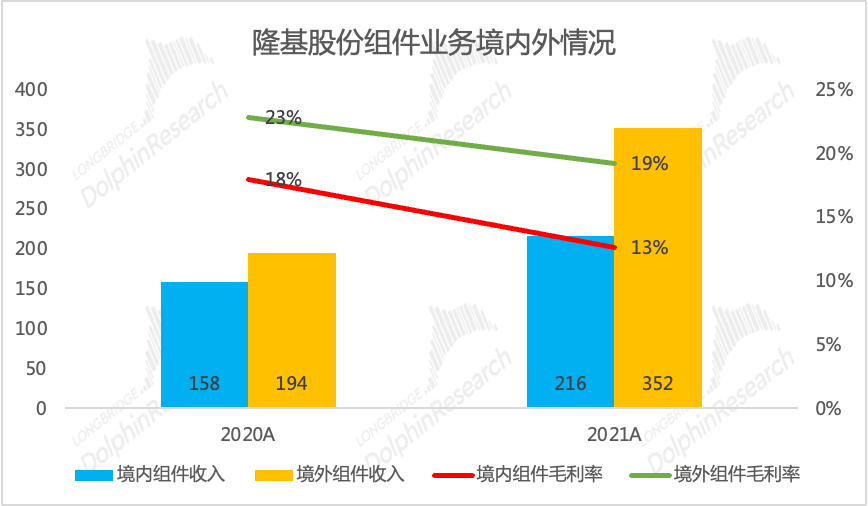

分境内外来看,海外市场发展更好,但毛利率全面受损。2021年公司海外组件业务收入同比增81%,而国内增速只有37%,不过国内和海外均跑赢行业,市占率均提升。

地区收入增速的差异,主要是行业层面的因素。国内光伏产业链对价格更加敏感,在全产业链涨价的情况下,国内需求被更大程度的抑制。2021年国内光伏新增装机55GW,同比增速14%,而海外光伏新增装机115GW,同比增41%。

毛利率层面,在产业链成本压力下,公司在国内和海外两个市场的毛利率均呈现下滑趋势,海外市场毛利率19%(跌破20%),同比下滑约4个pct;国内市场毛利率雪上加霜,从18%下滑至15%。

数据来源:公司财报,长桥海豚投研整理