文章仅记录《新能源大爆炸》思想,不构成投资建议,作者没有群、不收费荐股、不代客理财。

“这是新能源大爆炸的第439篇原创文章”

供应链安全是每一个企业都会考虑的,尤其是规模大一点的企业,而这也会给行业后排公司创造出独特的机会!

01 海优新材的核心逻辑

昨天给大家分析了光伏胶膜行业存在的预期差,具体内容大家关注一下新能源大爆炸,翻看一下昨天的内容。 如果大家也认可光伏胶膜预期差的逻辑,或者说这个逻辑,假如被市场验证的话,哪个公司的机会最大?换一句话说:如果要押注这个预期差,选择哪个公司最好?

如果是leo 个人,会选择海优新材,而非龙头福斯特。 原因也很简单,个人认为从中长期而言,海优新材的成长性优于福斯特。

而得出这个结论的逻辑也很简单,就是文章开头的那句话:任何一个企业都会关注自己的供应链安全,供应链安全包括很多方面,其中一点是不能被供应商卡脖子,企业一定会培养足够多的供应商,牢牢将话语权把控在自己手里。

而福斯特的市占率太高了,掌握了行业50%左右的市占率了,这个市占率已经大到让下游开始担心自己的供应链安全了,这一定会逼迫它们将更多的订单给后排企业。尤其是行业龙二、龙三等实力比较强的企业,这样可以快速提升产能,尽快制衡福斯特。

光就这一点,就注定了福斯特在光伏胶膜行业里的市占率很难继续提升了,也就是它很难取得超越行业增速的机会,甚至增速可能会低于行业平均增速,相反行业龙二、龙三等实力强劲的后排公司有望取得超出行业平均的增速。

作为TOP3 之一的海优新材就有望获得下游的重点青睐和扶持,取得超过行业平均增速的增长速度。 对比一下福斯特和海优新材过去10年的营收增速就很清楚了。

事实上,过去十年,由于基数太低,海优新材的营收增速大部分时间都是比福斯特更高的,只是在17和18两年行业低潮期,两者的增速才几乎持平,甚至低于福斯特,也就是福斯特的龙头优势体现出来了,但进入2019年后,两者的增速又拉开了,而且越拉越大!

很明显行业开始向海优新材倾斜了,海优新材的营收规模快速飙升,上半年已经逼近去年全年了,跟福斯特的差距也在加快拉近。

两者净利润趋势差不多,不过相比营收的变化趋势更加曲折一些,而且差距缩小的幅度没有营收的大,说明行业龙头在成本控制方面还是具备优势的。

验证这个逻辑后,再来看一看海优新材的中报情况。

02 海优新材2022年中报简析

海优新材2022年中报实现营收28.14 亿元,同比增长132.66%;实现归母净利润 2.08 亿元, 同比增长 162.13%。扣非净利润2.07亿,同比增长159.10%,都处于此前业绩预告的上沿。

单看Q2 ,实现营收 15.86 亿元,同比增长 144.60%,环比增长 29.12%;实现归母净利润 1.31 亿元,同比增长 3130.53%,环比增长 69.35%。

这个业绩毫无疑问是非常亮眼的,按中报的营收和净利润情况来看,22年的业绩有望的大大超出市场预期。

事实上,如果把Q2 上海疫情的影响因素计提上去,则这份中报实际上表现更加优秀。 Q2 公司胶膜出货约 1.1 亿平,同比增长 89%,环比增长 3%,受上海疫情停摆1个多月,影响出货约 0.2 亿平。

毛利率为 14.20%,同比增长 0.78个百分点,Q2 毛利率为 15.47%,同比增长 7.42个百分点,环比增长 2.93个百分点。

咱们昨天在光伏胶膜的预期差文章说了,市场不鸟光伏胶膜是因为认为它承受了上游涨价的压力,却很难向下游进行成本传导,从海优新材的毛利率环比增长情况来看,其实它的成本传导已经初见成效了:按照Q2 的营收和出货量计算,Q2 单平均价约14.4元,环比增长约30% ! 也算是初步验证了昨天说的光伏胶膜环节的预期差了。

事实上,上游EVA粒子在Q2的价格已经明显回调了,从3万多每吨回调到2.2万左右每吨,不过市场对于它后续的价格普遍预期比较乐观,认为9月份和10月份将明显回升。

但即使回升,对海优新材影响也不会太大,Q2的单平价格已经可以看出来,它是有能力进行向下游进行成本转移的。

不过相比营收、净利润和毛利率这些,新能源大爆炸对海优新材更关注的是产能的扩建情况,道理很简单:上面咱们看好它的核心逻辑是下游组件厂商为了保证供应链安全,刻意扶持二线厂商,目前海优新材作为行业龙三,产能必须迅速提升,才有资格,也才能接到和消化下游厂商的订单。

此前公司的出货量是小于斯威克的,要想追上斯威克,成为行业龙二,公司就必须加大产能的建设和投放。 对此,公司比咱们更清楚,公司 2021 年底胶膜产能 6 亿平, 2022 年计划扩产 3.5 亿平,泰州工厂已顺利达产,上饶二期设备安装及产能爬坡顺利,预计Q3 达产,2022 年底总产能达 9.5 亿平,同比增长58% 。

03 缺钱的海优新材

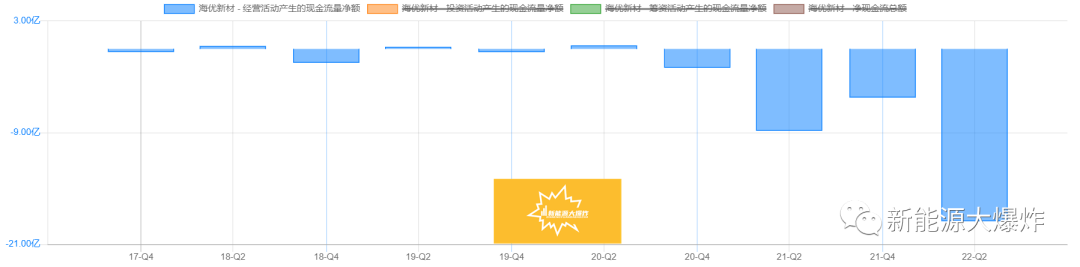

跟着拼命建设产能相对应的是公司拼命的在市场募资,8月份的时候又发了定增,募资总额11.6亿,要知道,它去年和上半年才通过IPO和发行可转债募资了13.46亿和6.9亿元人民币,距离上次可转债募集还没超过半年呢,又开始了。 没办法,看看它的经营活动现金流就知道了。

苦逼的生意呀,昨天也说了,光伏胶膜上游主要是出各种大化工企业企业,尤其是一些海外化工具头,它们要不就是不接受赊账,要不就是账期超短,而下游却是各种组件巨头,它们却要求至少半年的账期,尤其今年上半年EVA粒子各种涨价的情况下,压力就更大了。

不过嘛,发展阶段的企业哪有不苦逼的,尤其是产业链中游,基本都要面临这个问题,熬过去就好了。 只要还在高速发展,资本市场就愿意给你融资,只要还在发展,规模上去了,后面的行业话语权加大了,一切情况都会慢慢变好的。

海优新材需要时间,好在,光伏行业的大发展才刚刚开始,只要战略没错,时间是站在它那一边的。

原文标题 : 严重滞涨的新能源公司,急速崛起的老二,正在大力挑战龙头