硅料,还能反弹多久?赶碳号一个月前,对今年硅料价格曾大胆预测,目前看暂时蒙对了。那么,在今年剩下来的时间中,硅料怎么走?

资料来源:安泰科

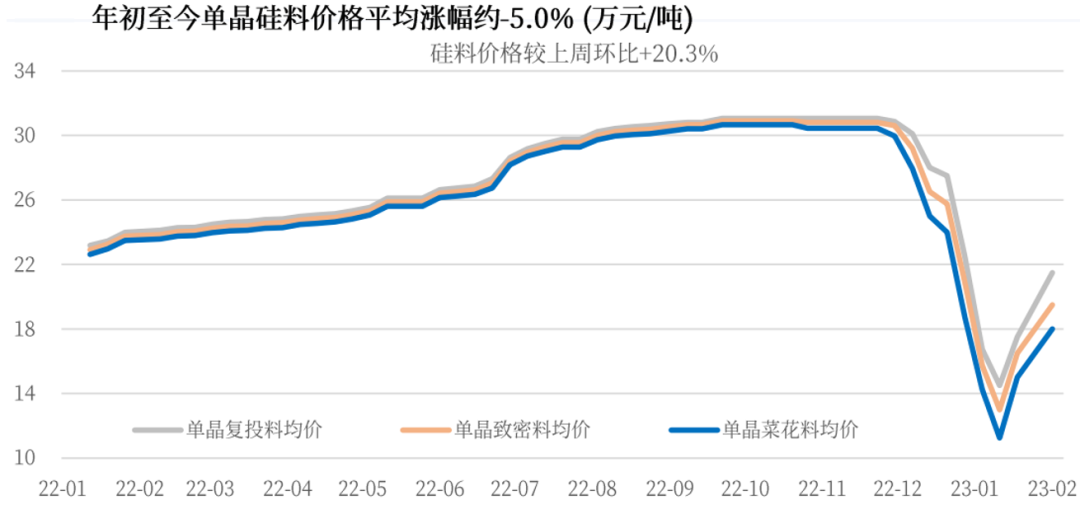

过去近一个月来,多晶硅价格持续反弹,反弹幅度已经超出市场心理预期。

以单晶复投料为例,根据安泰科发布的数据,已经从1月11日12.5万元/吨的最低价,反弹至2月8日24.9万元的最高价,区间绝对最大涨幅近100%。看均价可能更为科学合理,在过去不到一个月中——中间还隔了一个春节,实际上也就是三周时间,单晶复投料均价从16.16万/吨涨到了24.23万/吨,涨幅达到惊人的50%!当然,硅片、电池的反弹幅度也同样惊人。只有组件,你们折腾吧,我自岿然不动。

现在回头看,过去的一个月,更像是硅料、硅片上下游之间一次精彩的博弈:硅料端,二线硅料企业特别是一些新玩家,现货价格绷不住了,但不足以决定市场走向,头部企业即使库存增加,降价意愿也不强烈。即使跌价,也是有价无市,成交冷淡。而在头部硅料企业看来,可能认为现在至少还不是跌价的时候。硅片端,虽然行业门槛也不低,但去年的扩产比硅料还猛,库存急剧增加背景下,两巨头默契地轮番降价,既是自身凭借成本优势的降库存需要,也是在不太影响年度业绩情况下对硅料的一次“做空”,更是对二线硅片企业的联手打压。

现在的结果都看到了,随着硅片库存出清,新年开工下游产能利用率释放,跟随硅料的涨价,自然是及时而且迅猛的。

当然,这应该还不是终章。多年以来,光伏制造产业链上下游之间的博弈从来没有停止过。现在还留在场上的,真的都是高手。

01

硅料,有点出人意料的反弹

回顾硅料价格走势,从去年12月出现拐点,到春节前的1月11日触底,再经历一个月的持续反弹,走势凌厉,曲线陡峭。

估计在一个多月前还在看空唱衰硅料,说硅料价格断崖下跌、价格雪崩的人们,现在有些大跌眼镜。

实际上,硅料、硅片上下之游从春节前一个多月到现在这段时间,博弈得很激烈。据说,地处西北的某硅料龙头曾强势放言,一分钱都不会降,哪怕增加库存。这种狠话其实听听就可以了,行业集中度和市场供需决定中短期的价格。

在分析之前,我们不妨先回顾安泰科从1月4日至2月8日,期间五次公布的硅料价格信息。

2023年第一周

2023年第二周

2023年第三周

2023年第五周

2023年第六周

来源:中国有色金属工业协会硅业分会官微去年硅料涨幅惊人。

以至于中国有色金属工业协会硅业分会在2022年8月31日最后一次公布多晶硅价格之后,在9月8日发文,不再公布价格。

硅料涨价涨到行业协会压力过大,以至于暂停公布数据的,这样的场景并不多见。不过从行业健康发展角度,完全能够理解。

02

预测,是一件多难的事

2022年的拥硅为王,在未来的岁月中,如果行业不出大的意外,应该是硅料国产化以后的历史天花板了。

看一个问题,选择多长的时间周期,感受会完全不同。

回溯硅料历史,2022年的拥硅为王,其实连硅料价格的半山腰都算不上,只能算在山脚下。硅料真正的天际线,是发生在2008年,最高涨到过500美元/公斤,按当年美元兑人民币汇率,将近3500元/公斤。当然,硅料也能在2009年一年中直接跌掉90%,到50美元/公斤。就像股民讨论当年的老八股一样,这些数字只是一个数字,没有意义,只能说明行业曾经何其疯狂。

硅料价格反弹至此,接下来会怎么走呢?其实没人能完全看得清,但一些通用的逻辑和思考问题的基本方法,是可以参考的。

自去年12月硅料出现价格拐点以来,一时间市场中认为硅价会断崖、雪崩的大有人在。元旦过后,1月3日,赶碳号顶着压力,根据个人观察和部分市场人士的分析,斗胆写了一篇文章《硅料将断崖式下跌?这可能只是你的想象!》。

当时并无太大把握,事实上从1月3日到1月11日,硅料价格每天都在下探,有些打脸,笔者甚至有些怀疑:硅料真的出现断崖、雪崩了。

未来,光伏、储能从制造环节到应用环节,行业增长的确定性是可知的,但究竟增长多少,是比较难预测的。就像,无论是光伏制造业,还是电化学储能制造业,从各家企业的投资规划看,产能过剩几乎都是肉眼可见的,但究竟过剩到什么程度,很难判断。

比如,谁能够真正预测2023年的全球光伏新增装机呢?当影响一件事的变量越来越多的时候,这件事的最终结果的不确定性,并不能通过简单计算得出。决定光伏装机容量的因素太多了。

哪怕是预测硅料产能过剩,虽然简单一些,也是一件很难做到绝对准确的事。因为,市场参与主体的决策是随时变化的,有些硅料项目,至少目前还停留在PPT阶段。根据有限的公开信息,能够做到模糊正确,其实已经很不容易。

还有谁,能够比企业家更了解企业、更了解市场呢?

还有谁,能比企业家对于自己的企业更负责、对于市场温度和风险感知更灵敏呢?工业硅巨头合盛硅业除大举进军硅料外,近日其在新疆的年产150万吨光伏玻璃项目获批。硅料还只是刚刚过剩,光伏玻璃却已经至少“卷”了两年了。和硅料很像,光伏玻璃的生产周期、产能建设及爬坡期长,产线启停成本高,行业也极易出现供需错配。但就是这种从表面看上去并不是机会的机会,一向有着浙商的精明、在高耗能、严审批的工业硅领域打拼多年的罗立国,却一头扎进去了。

举上面这样一个例子,是表达一种观点:我们从表面、外部无法理解的企业决策行为,绝大多数时候只是因为——我们真没看懂。包括通威进组件、扩硅料的逻辑可能类似。

附:硅料将断崖式下跌?这可能只是你的想象2022年1月3日

用这样一个标题,对于苦硅料久矣的光伏行业来说,可能情商有点低。更何况,硅料降价趋势已然形成,很多文章最近都在用“雪崩”、“断崖”来形容硅料的“惨状”,可谓语不惊人死不休。

有点一根筋的赶碳号也在自责:世道已不易,为什么就不能顺应大家的美好愿望,说点让人舒服的话呢?真话实话,在很多时候虽讨人嫌,但该说还得说。实际上,关于硅料何时出现拐点这个话题,早在三四个月前,我们就曾和头部硅料企业以及一些券商分析师沟通交流过。在当时,我们大胆提出一个假设,硅料价格拐点,可能等不到当时的主流机构所预测的2023年年中。我们甚至认为,今年春节前后就会出现硅料拐点。事实果然如此。但拐点归拐点,绝不等同于硅料会断崖式下跌,这是两个不同的概念。就像一个多月前的11月29日,我们认为,硅片降价只是一个开始,光伏行业即将迎来全面产能过剩一样。在当时,不少人批评我们杞人忧天,这个时代哪个行业不过剩?!过去这一个多月的市场变化,从某种程度上也证明了我们的判断。当然,这不代表今天的观点也是正确的,只是提出一些分析和依据,需要大家独立解读、判断。

01

判断硅料的底层逻辑

图1 光伏产业链部分环节基本行业特征;来源:国金证券研究所

整个光伏制造产业链,行业的利润蛋糕怎么切,从长期来看,是由各环节的进入壁垒和竞争格局决定的,但从中短期的动态变化趋势看,则通常由各环节相对其上下游(或短板环节)的供需关系边际变化所决定。

比如,2020年下半年的光伏玻璃和从2021年持续至今的硅料,作为产业链上显著的供应瓶颈,通过不断涨价,攫取了远超其他环节的超额利润。此外,产业技术进步也会在一定阶段内影响环节利润分配,例如2015年到2016年金刚线切割技术在单晶硅片领域的推广应用,使得硅片环节在降价过程中,实现超额利润。而PERC电池在对BSF的替代过程,也享受了2-3年的超额利润。决定硅料价格的中短期的最重要的逻辑,就是供需。带有趋势性特征的“价格拐点”的出现,往往带有预期,会提前反应,就像期货一样。在硅料的供需关系中,长单锁量不锁价,现货价格则是买卖双方不断博弈所形成的结果。决定博弈结果的,不只是上下游产能产量等供求关系,也包括了对未来供需关系的预期。

所以,我们之前预测,硅料价格拐点会提前,而不是在供需平衡时才会出现。但如果就此认为硅料会“雪崩”、“断崖式下跌”,则缺乏事实依据。

02

2022,从拥硅为王到供需紧平衡

实际上,在整个2022年的前三个季度,甚至前10个月,都处于拥硅为王的时代,最后两个月,随着一部分硅料产能释放出来,则进入一种“紧平衡”的状态。

2022年,我国多晶硅生产80万吨左右,加上进口的10万吨,全年总计在90万吨左右。按照每瓦组件2.66克的硅耗,大约对应338GW的组件。这个数据,与全球光伏装机组件总需求基本匹配。

图2 数据来源:SolarPower Europe,SEIA

但是,这种“紧平衡”在最近一两周内正在渐渐被打破。行业咨询机构形象地记录下了硅料价格预期的博弈过程。12月7日,PV InfoLink这样描述:"尽管市场氛围微妙,博弈气氛紧张,盼跌情绪浓郁,但是买卖双方对于新的价格仍然各有考虑,实则买卖双方出价都呈现极度谨慎态度。”

12月28日,PV InfoLink则这样记录:

“上游环节博弈程度日趋激烈,硅片环节仍然处于价格急速下跌过程中,假设以硅片跌幅对应硅料价格的下跌幅度测算,恐当前硅料价格水平暂时难以覆盖。但是在目前纷繁复杂的市场环境和快速变化中,上游企业也纷纷在寻找和摸索新的商务合作模式,寻求互相依托和绑定合作关系。”

在光伏史上,到目前为止,至少曾经出现过三次“拥硅为王”的现象,分别是2004年到2008年、2010年到2011年、以及2020年到现在。导致这三次高价格周期的直接原因,都是短期需求超预期、而供给无法跟上,即:阶段性供需错配。

这主要是因为,硅料是技术、资金壁垒最高,产能最为刚性,而且扩产、爬坡周期最长的一个环节,同时叠加例行的检修、生产事故、限电等不确定性因素,远比硅片、电池、组件其他三个环节更容易出现供应不足的情况。

客观说,硅料企业在过去两年中取得如此的“超级利润”,看似不合理,但这就是市场,这是生意。这就是理想与现实。

03

2023,可能不会有雪崩,也没有断崖

图3 组件及硅料价格预测(元/W,元/kg);来源:硅业分会、PVInfoLink,国金证券研究所测算

2023年,硅料主要供给增量包括协鑫包头10万吨、大全包头10万吨、通威乐山三期12万吨、新特准东10万吨、东方希望宁夏12.5 万吨、合盛硅业10 万吨等。

预计到2023年底,我国硅料名义产能将达到240 万吨。但考虑到新增产能建设进度,以及可能受到疫情防控、冬季气候、限电、硅料环节盈利收缩等因素影响,部分在建产能投产时间及爬坡进度或存在不确定性。

目前,包括硅业协会在内的多家机构均普遍预测,2023年我国多晶硅的实际产量将达到130万吨,大约是当年底实际产能的一半。

图4 全球光伏装机及多晶硅需求预测;来源:硅业分会

这130万吨产量,再加上每年进口的10万吨,在2023年,我国多晶硅的总供给约为140万吨。按照2.66克/W的硅耗来计算,140万吨硅料,对应的组件供货大约为526GW。

仍以图2为基础,2022年全球新增光伏装机预计为240GW,实际需求333GW。2023年,目前各大机构普遍预测会达到350GW,实际需求则会在486GW。

在2023年全年,140万吨硅料所对应的526GW组件,实际上只比486GW的全球实际总需求超出40GW,占比7%。当然,海外也有极少量组件产能,但基本可以忽略。

除了算硅料自身的账以外,对比硅片、电池、组件三大环节的扩产情况,也有参考价值。硅料相对于产能庞大的硅片来说,至少在2023年,还不用太担心。

图5 硅片环节名义产能及需求(GW);来源:国金证券

另外,值得注意的是,进入2022年第四季度以后,硅料产量的环比增长速度已经在放缓。

同时,市场变化多端,绝非千篇一律。很多下场的硅料新玩家也并非所有人都意志坚定,而不存在观望心态。未来硅料价格走低,项目延后甚至取消也不是不可能。

图6 资料来源:硅业分会,SMM

国金证券认为,综合考虑硅料新产能释放节奏及终端需求强度,预计2023年硅料价格呈现“波浪式下跌态势”:

2023年第一季度为传统需求淡季,但考虑到目前主流组件企业一季度在手订单较为饱满且价格合理,同时考虑国内补装需求及硅料供给环比增幅相对较小,预计 2023年一季度硅料价格低点在20~25万元/吨;

随价格回落后,国内及海外地面电站需求大规模启动,预计硅料价格下跌节奏在2023年的第二季度将会放缓,甚至出现阶段性反弹;

在2023年第三季度开始,硅料供给释放提速,预计下半年价格下跌将加速,预计到2023 年底硅料价格或回落至10~15 万元/吨。即使是这个价格区间,相对于每吨四五万的成本,毛利也是相当丰厚的。

图7 2023 年硅料供给释放节奏(季度有效供应,考虑爬坡);来源:各公司公告、官网,国金证券研究所测算

后记

市场是公平的。虽然2023年不存在“雪崩”、“断崖”,但放在更长的时间周期内,硅料价格终将归回常态,甚至有一天出现价格战的情况。这将是常态。因为,就连擅长打价格战的TCL、比亚迪、创维、海尔们都在跨界光伏了。这个行业将变得越来越热闹,越来越精彩,光伏企业之间的竞争,无疑也将越来越残酷,赚钱越来越难。

赶碳号认为,未来光伏企业之间的竞争,比拼的就是精细化的综合成本控制能力、全产业链垂直一体化布局的把控能力,以及更敏捷更有预见性的战略机动能力。落后者将被出清,优胜者继续为王,这就是光伏。

END

原文标题 : 硅料深V反弹50%!一个月前的预测蒙对后,接下来会怎么走?