04

公司动态

1、TCL中环2022年营收及净利润再创历史新高

3月28日,TCL中环(SZ:002129)发布2022年度报告,公司实现营业收入670.10亿元,同比增长63.02%;实现归母净利润68.19亿元,同比增长69.21%;实现基本每股收益2.1212元/股,同比增长61.16%。

2、爱旭:年内拟新建并投产18.5GW电池、25GW组件产能

近日,爱旭股份发布2022年年报,财务数据亮眼,根据公告,2022年爱旭实现收入350.75亿元,同比增长126.74%,归母净利润23.28亿元,扣非净利润21.65亿元。

爱旭股份在公告中称,2023 年是光伏产业技术、市场大发展之年,为进一步提高公司在技术、规模、质量、成本方面 的壁垒,巩固公司核心技术领先优势,提升背接触电池技术的市场化竞争能力,形成更具竞争力的 产业技术生态体系,除加快珠海 ABC 电池项目满产达标进度外,公司还计划同步展开现有基地的新产能和海内外新基地的建设,力争新建并投产18.5GW高效背接触电池和25GW高效背接触组件产能,到2023年底形成25GW高效背接触电池、组件产能。

3、大唐发电:截至2022年底光伏装机2788.51MW 约占3.92%

日前,大唐发电发布2022年年度报告。2022年公司实现经营收入约1168.28亿元,比上年同期上升12.76%;实现净利润约-8.71亿元,同比上升92.57%;归属于母公司所有者的净利润约为-4.10亿元,同比上升95.49%。

截至2022年底,大唐发电在役装机容量71024.37兆瓦,其中,火电煤机47514兆瓦,约占66.90 %;火电燃机6100.18兆瓦,约占8.59 %;水电约9204.73兆瓦,约占12.96%;风电5416.95兆瓦,约占7.63%;光伏发电2788.51兆瓦,约占3.92%。

4、双良节能获2.45亿片P型与N型硅片大单

3月31日,双良节能发布公告称,公司的全资子公司双良硅材料(包头)有限公司(以下简称“乙方”)近日与安徽英发睿能科技股份有限公司、安徽英发德盛科技有限公司和宜宾英发德耀科技有限公司(以下合称“甲方”)签订了《硅片采购框架合同》。

合同约定2023年度,甲方预计向乙方采购单晶硅片2.45亿片(包括P型与N型,尺寸覆盖182及以上尺寸的各种规格)。以InfoLinkConsulting最新统计(2023年3月29日)的单晶硅片(210mm/150µm)均价为基础测算,预计2023年度销售金额总计为20.09亿元(含税)。双方约定,实际采购价格采取月度议价方式。

5、祥鑫科技:定增18.4亿元用于储能、光伏逆变器及动力电池箱体项目

3月29日,祥鑫科技发布公告称,本次向特定对象发行股票募集资金总额(含发行费用)预计不超过183,814.75 万元(含本数),扣除发行费用后拟用于以下项目,具体如下:

根据行业发展趋势和公司发展战略,公司拟以本次募集资金投资东莞储能、 光伏逆变器及动力电池箱体生产基地建设项目,以支撑储能、光伏逆变器及动力 电池箱体市场快速扩张带来的产能需求。项目建设总投资为 67,227.69 万元,其 中建设投资 51,200.67 万元,铺底流动资金 16,027.02 万元,建设期为 2 年。

05

二级市场

关键指标

行业估值

毛利净利

ROE与ROA

个股涨幅

06

产业链价格

硅料价格

时至月末,致密块料主流价格水平继续维持下降趋势,而且下降幅度有所加剧。主流价格水平跌至每公斤200-208元范围,而且签单谈判仍在进行中,在谈订单的价格范围已经下移到接近下限,预计四月整体价格水平将难以维持每公斤200元以上的高位。

二三线硅料企业出货难度持续恶化,迫于出货诉求和库存压力,与一线硅料厂家之间的价格差范围扩大。截止一季度末,硅料环节整体的现货库存水平难以得到明显下降,环比略有上升。硅料环节销售环境正在发生本质变化,暗潮汹涌。

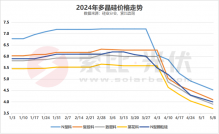

硅片价格

本期单晶硅片价格水平暂时维持平稳,截止目前主流规格价格水平在龙头企业和小厂之间差异微小。前期龙头厂家定价差异的现象暂时趋于统一。210mm/150μm主流价格水平暂时维持,基于目前价格水平,210mm/150μm规格产品的硅片单瓦性价比有所提升,后期需要观察该规格价格走势变化。

电池需求环节暂时出现开工水平小幅波动,与硅片供应紧张氛围有关,另外电池价格面临上涨乏力的市场环境压力。预期硅片价格短期难以快速回落,将与硅料环节的价格走势倒挂,另外电池环节仍将在四月面临选择和压力。

电池片价格

观察本周,在上游硅片价格还没有动静下,电池片成交价格并未发生太大变化。同时,随着针对大瓦数组件的需求攀升,高效率M10电池片供应不足下,堆升G12尺寸电池片的对应需求与价格。在G12相比M10尺寸溢价幅度拉大的同时,部分电池片厂家也将部分产线切换到G12尺寸做生产,预期四月下旬紧张事态将有望得到初步的缓解。

本周电池片主流成交价格M10尺寸呈现小幅下降,落在每瓦1.07-1.08元人民币左右的价格;而G12尺寸维稳当前,成交价格则落在每瓦1.1元人民币左右的价格区间。同时,海外市场维持每瓦3-4分钱人民币的议价空间。

展望后势,M10与G12尺寸有着不同的价格走势:

M10部分,电池片厂家持续尝试抬升报价,但观察组件端接受程度有限,预期价格仍将维稳难有涨势。

G12部分,电池片厂家同样尝试抬升报价,新报价落在每瓦1.12-1.14元人民币左右,受到G12尺寸电池片供应紧张之势,预期成交价格将有望上行,实际价格将视组件厂家态度与终端需求而定。

在N型电池片部分,本周价格依然维稳,TOPCon(M10)电池片当前成交价格落在每瓦1.2-1.22元人民币。而HJT(G12)电池片由于主要订单来自海外,成交价格落在每瓦1.3-1.4元人民币不等。近期随着越来越多厂家具备外卖TOPCon电池片的规模,N型电池片的市场供应量体在持续提升中。

组件价格

随着硅料价格逐渐松动,近期招开标项目价格持续下探的趋势,组件竞争激烈,带动本周现货价格出现下滑,单玻500W+价格约每瓦1.65-1.8元人民币、双玻每瓦1.68-1.71元人民币的价格区间,其中低价区间约在每瓦1.65-1.68元左右、高价约1.8元走单已近尾声,高价区间略有下滑。

终端压价心态明显以外,源头物料价格虽有所松动,但中游供应链受制短期供需错配影响,4月价格恐较持稳,组件中小厂家、非一体化厂成本压力骤升,成本压力仍在缓慢向上传导,预期后续电池片涨势恐较为受限。

海外组件价格整体持稳约每瓦0.2-0.225元美金(FOB),欧洲3月需求复苏、价格维稳约在每瓦0.21-0.225元美金。美国市场,东南亚组件输美价格二季度小幅回升,全年价格持稳每瓦0.4-0.45美金(DDP),本土组件价格受屋顶项目需求波动影响,二季度小幅调降约每瓦0.55-0.6元美金(DDP)。澳洲近期价格约在每瓦0.21-0.25元美金区间。中东非价格每瓦0.21-0.22元美金。巴西价格约每瓦0.195-0.226元美金。印度本土组件价格止稳每瓦0.29-0.33元美金。

N型组件价格稳定,将持续面临硅片、电池片的短缺,成本压力较大,价差恐难维持预期缩减。

HJT组件(G12)价格本周价格约每瓦1.9-1.95元人民币,海外价格稳定约每瓦0.26元美金,国内部分厂家也在调整与PERC的溢价空间。

TOPCon组件(M10)价格本周价格维稳约每瓦1.7-1.83元人民币。海外价格持稳约每瓦0.23-0.235元美金。

- End -

原文标题 : 光伏周报:TCL中环营收利润创历史新高!