02

硅料新秀,没吃上肉先挨揍?

硅料新秀,当属吉利,物理提纯法,50万吨产能,但纯度只有6个“9”

为什么一向唱多的赶碳号会忽然一拍脑袋,就敢假设硅料价格会跌到7万呢?

第一,7万过去曾经是硅料在供需平衡时的市场价格水平。

硅料价格暴涨、“拥硅为王”是这两年发的事情。2019年、2020年,多晶硅每吨的均价分别是6万、5.82万。二三级硅料企业亏钱,但是一线企业也能赚到钱。

第二,新玩家对新上马的硅料项目,可行性投资报告中,对未来的销售价格预期也基本上在7万左右。

南玻A在去年6月宣布上马5万吨硅料项目。公告中提到“本项目建设周期20个月,项目建成达产后,预计可实现年均销售收入33.89亿元,年均净利润8.63亿元”。算下来,南玻对硅料的价格预期仅为6.778万元。

弘元绿能(曾用名:上机数控)对硅料价格的预计,比南玻A乐观一些。弘元绿能今年也推进定增计划,用于投建5万吨的硅料项目。其测算时以预计建设期第2年建成并达产50%,第3年开始达产100%。项目开始生产后的价格预期,2024年至2026年分别是10万元/吨、8万元/吨、6.6万元/吨。

关于中长期硅料将出现产能过剩,赶碳号之前就做过统计。最近企业披露的产能计划更具体,且又有新扩产者。

4月14日,集邦咨询预测,2023年底多晶硅总产能将达到214万吨,同比增长82.9%;2023年硅料全年产出约134万吨,同比增幅高达56.29%。

根据中国有色金属工业协会硅业分会的预测,2023 年硅料产能将进一步释放,预计 2023 年底国内硅料产能将达到240.4万吨,全年新增硅料产能规模约120.1万吨。

光伏行业协会发布数据显示,2022年我国多晶硅产量82.7万吨。

越来越多的业内人士确信,今年硅料价格将会跌破10万/吨,至于最低点则各有各的判断。退一步讲,就算今年组件出货量继续大增,硅料需求持续旺盛,硅料供需平衡。按现在披露的扩产节奏,2024年肯定也会过剩。价格下跌到7万元/吨,或许是大概率事件。

那么,万一硅料价格到了7万,硅料企业会怎么样?

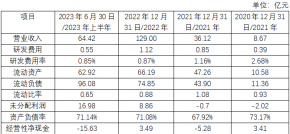

通威股份、协鑫科技、大全能源、新特能源、东方希望等这些老玩家估计都能获得不错的利润。

通威股份成本控制最佳。在生产成本方面基本控制住3-4万元/吨,现金成本控制在2-3万元/吨(剔除工业硅市场价格因素影响,以不变价计算)。

大全能源公布的2023年一季度的成本为5.345万元/吨,比去年的5.8万元/吨又有所下降。

协鑫科技披露的数据显示,截至2023年3月底,徐州项目颗粒硅现金成本约3.424万元/吨,生产成本约4.015万元/吨;乐山项目颗粒硅现金成本约3.782万元/吨,生产成本约4.619万元/吨。

新特能源没有公布成本,但是估计与大全能源差距不会太大;非上市公司东方希望一直是成本控制之王,估计成本也不会高。

这几家企业除了成本低以外,在今年也都有新项目投产,出货量都会增长。

但是新进入者的成本多少就很难估计了。

南玻A和弘元绿能,两家公司虽然是首次投建年产5万吨的项目,但是也不能算是完全的新人。他们之前都有少量的硅料的生产。

这两家公司的生产成本如何呢?

这两家公司对原材料硅料、电费等的测算基础不同,但是预期的硅料成本都在5-6万元/吨。按照他们的计划,若硅料跌至7万元/吨,都能盈利。

但是有投资者做过测算,若以7年资产折旧,10万吨的硅料项目总投资85亿元(自有资金55亿,借贷30亿元),维持15%的年化投资收益率,硅料的价格就不能低于13万/吨。

去年,坊间就有消息称,硅料黑马青海丽豪,建设投产相当神速,但也超出原来的财务预算很多,引发一些股东不满。新进入者,若没有相关经验,交学费再也正常不过。

同时,硅料扩产量规模巨大,专业人才甚至一线员工都是行业扩产的重要瓶颈。

有市场人士透露,即使以经营精细化著称的东方希望,由于人才匮乏,投产多年其多晶硅产品质量和一线企业之间仍有差距,且去年因经营管理不善还发生过一次火灾。

去年底,东方希望因为挖了新特能源一名刘姓技术人员,刘某随后被新特告上了法庭。此前,东方希望还挖过一名炉渣工人,就连这样一名普通工人,也被对方企业以竞业限制为由发起了诉讼。行业对于人才的争夺之激烈,由此可见一斑。

至于剑走偏锋物理提纯法、纯度只有6个“9”的吉利等新入局者,未来要搞50万吨产能,能够找到所需要的人才吗?

03

红海时代,组件将跌破1.4元/W?

去年受硅料价格影响,组件成本居高不下。一度影响到下游光伏电站装机的积极性。现在硅料价格下行,组件的价格也相应进入下行通道。InfoLink咨询周报显示,上周单玻组件执行价格区间已达每瓦1.62-1.75元/W之间。

目前,组件企业其实已经越来越适应和接受不断走低的价格。去年,通威1.7元/W的集采中标价当时曾让组件企业们有点不淡定。这种集采价格“类期货”,不知道现在是否已经交付,但是这个价格肯定是有利润的。通威当时大胆投标的一个重要原因,估计就是预测到了今年组件价格的下跌。

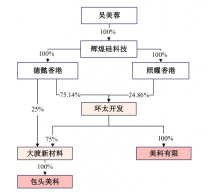

赌组件价格下跌的,不止有通威,还有协鑫集成和润阳股份。润阳股份是专业的电池片企业,目前处于已过会,未上市的状态。公司从去年开始加入一体化大军,产业链从硅料一直延伸到了光伏电站。其在今年的集采招标中,润阳股份凭借低价多次中标。协鑫集成最近同样频频低价中标。

那么,假如硅料价格跌到7万/吨,组件的价格会到多少呢?

可以肯定的是,硅料的价格下跌,一定会传导至组件。因为在不长的时间维度内,硅料产能过剩,组件的产能也存在过剩。即使组件在产能并不过剩的2022年、2021年,组件企业的产能利用率也没有实现过100%。但是,硅料企业通威,当时的产能利用率甚至一度超过100%。

来源:Wind

对于组件企业来说,能有20%的毛利率就已经很不错了。多数光伏企业在过去的多数年份中都是微利。它们赚的是行业大爆发、出货量暴涨的钱,现在赚的则是一体化后硅片、电池片环节的钱。更何况现在整个光伏越来越卷,组件又是四个环节中投资门槛最低的一环。

以去年行业平均2.75g/瓦的耗硅量计算,如果硅料30万/吨,每W组件的硅料成本为0.825元;如果硅料降至7万/吨,当下每W组件的耗硅为0.1925元。这相当于每W组件的硅耗成本降低了0.6325元。

去年,组件最高价格在2元/W。那么未来每瓦组件的销售价格在过去2元/W的基础上降低6毛钱,也很正常。即使组件均价跌至1.4元/元W,一体化组件企业可能还会有15%-20%的毛利。

当下,组件企业比拼的是垂直一体化水平。假设大家都实现了一体化,组件企业之间的经营质量仍会有天壤之别。这主要是因为,组件行业是一个资金高度密集型的行业。按行业惯例,组件企业都要向客户缴纳5%左右的质保金——对于没有资金实力以及资金管控水平差的企业而言,肯定竞争不过头部企业。

未来,在组件的1.4元/W甚至这个价格水平以下,有的企业仍旧能够赚钱,有的企业,可能就要被市场出清了。

END

原文标题 : 硅料新秀,没吃肉先挨揍?假如硅料跌到7万……