让期许照进现实!

作者:蒙多

编辑:吴双

风品:令煜

来源:首财——首条财经研究院

起起落落,又上王者之巅。想来,光伏业应有更多感慨。

据PV-info统计,仅2022年,跨界光伏企业数量便达75家,几乎每月都有企业进军光伏领域。

中国投资协会能源投资专委会副会长兼秘书长张杰表示:“约90%的世界500强企业已经涉足新能源行业了。”

赛道热度毋庸置疑,“追光者”跳出舒适圈勇气亦可嘉。只是,大市场更强竞争,光伏业繁华似锦的同时也烈火烹油、面对巨头环伺、入局门槛不低。能否达成所愿、把好生意真正做好,仍是一道持续考题。

1

“追光者”悲喜不相通

跨界者的悲喜并不相通。

6月28日,奥维通信开盘股价跌幅一度超过5%,继6月26日跌停后再度大跌。截至当天收盘报收6.61元/股,总市值22.93亿元。

追其原因,跨界光伏失败是一个重要考量。

公开信息显示,奥维通信是一家从事电子信息化、音视频指挥系统、网络通信等业务领域并提供专业解决方案的重点高新技术企业。主营产品包括音视频系统、国产自主可控设备等。

2022年,奥维通信宣布拟与熵熠(上海)能源科技有限公司(下称“上海熵熠”)组建合资公司。拟在淮南市田家庵区投建5GW高效异质结(HJT)太阳能电池及组件项目。

然最终,由于各方就交易对价、业绩承诺、投后管理等交易方案的核心条款未达一致。2023年6月21日奥维通信宣布终止。

行业分析师郭兴认为,跨界本就牵一发动全身,合作本身更存不确定性,上述终止也算够冷静审慎,这从后续股价回升中有印证。随着光伏赛道日益拥挤,门外汉跨界难度也在加大,极其考验业务协同性,综合运管能力。

不算多夸言。相比奥维通信的出师未捷,“前浪”皇氏集团、钧达股份已如愿跨界,际遇却有云泥之别。

作为享誉西南的老牌乳企,皇氏集团旗下来思尔乳业曾获评“中国最具影响力品牌企业”。截至2022年底,企业主业不仅包括乳制品、食品业务,还涉及信息业务、光伏组件销售、EPC业务及其他、广告传媒等。

进军光伏最早见于2021年报。彼时,皇氏集团表示,将积极响应“双碳”目标,探索“农光互补”“牧光互补”。次年1月,对外投资设立皇氏农光互补(广西)科技有限公司,开展农光互补开展光伏组件销售、EPC业务及其他业务。

然至少目前看,此番跨界并没给业绩带来显著提升。

2022年,皇氏集团光伏相关业务毛利率36.69%,仅次于广告传媒业务,远高于传统主业乳制品、食品。可同期贡献营收只有1209.05万元,仅占总营收0.42%。

2023年6月16日,皇氏集团公告,广西证监局决定对企业、董事长及总裁黄嘉棣、董秘王婉芳采取出具警示函的监管措施,并记入资本市场诚信档案。

原因即是跨界不严谨“惹的祸”:参与光伏项目事项信息披露不准确、战略合作事项的后续进展情况披露不准确。公司在2022年8月23日、25日关于参与光伏项目相关事项的公告中,并未说明上市公司在光伏项目中的投资和回报模式,涉及信息披露不完整。

再看钧达股份。原主业为汽车饰件产品,于2017年登陆深交所。2021年2月,通过向上饶市弘业新能源有限公司(下称“弘业新能源”)增资切入光伏赛道。

公开资料显示,鸿业新能源系国内光伏电池片生产商捷泰新能源子公司。2019年捷泰新能源电池片出货量位列行业前五,主打产品为大尺寸(182mm&210mm)单晶PERC电池,转换效率高达23.5%。截至2022年6月,捷泰科技产能规模突破8.8GW,产能规模仅次于通威股份和爱旭股份。

2021年6月,钧达股份又收购了上饶市宏富光伏产业中心(有限合伙)、上饶市展宏新能源科技中心(有限合伙)。标的曾是捷泰科技股东,随着股权交割钧达股份如愿成为捷泰科技大股东,持股比51%。

2021年和2022年,钧达股份光伏电池片营收达16.42亿元、111.02亿元,占公司当期总营收比57.34%、95.74%,可谓“改头换面”、转型够彻底。

对比可见,钧达股份与皇氏集团几乎同步跨界光伏,前者已将光伏扶植为核心主业,后者却仍在起步阶段。相同起点不同境遇,唏嘘之余也侧面折射了跨界转型的复杂性。

2

遭遇增长瓶颈

转型箭在弦上

客观而言,在日益强调专业专注的当下,跳出原有主业、无论多元化还是转型升级,本身就是一种挑战,跨界更多是场迫不得已的“豪赌”。

作为“门外汉”,奥维通信、皇氏集团、钧达股份都曾经或正被原有主业的成长瓶颈困,迫切需要新增曲线。

先看奥维通信。其受限电、部分细分板块供应链问题等影响,2022年以来业绩显露出成长疲态。

2022年Q1至2023年Q1,企业营收同比增速-58.32%、-68.45%、-54.23%、-66.05%、-20.44%;同期归母净利增速-76.62%、-135.72%、-129.82%、-327.96%、-28.51%。

深入一度,资金端压力亦不容忽视。按照此前与上海商熠的约定,奥维通信拟投入现金2.1亿元,占合资公司注册资本金51%;而奥维通信一季报显示,公司期末账面货币资金余额仅2.08亿元。

是否有赌的成分?仁者见仁不做评价。可以肯定的是,企业转型仍将是进行时。对于上述跨界折戟,奥维通信内部人员表示,公司将继续捕捉跨界机会。

再观皇氏集团,2019年至2022年营收22.53亿元、24.90亿元、25.69亿元、28.91亿元,对应增速-3.54%、10.51%、3.15%、12.54%。

同期净利4801.92万元、-1.37亿元、-4.72亿元、1202.35万元,对应增速107.79%、385.65%、-244.01%、102.55%。

不难发现,2020年和2021年,净利出现大幅下滑,亏损由1.37亿元扩至4.72亿元。2022年即使营利可喜双增,营收创下四年新高,净利仍远不及2019年。

之所以两年亏损,除了疫情因素,还与皇氏多元化不利有关。同期,企业资产减值金额为-1.81亿元、-2.96亿元。

至于钧达股份,2019年至2022年营收为8.27亿元、8.58亿元、28.63亿元、115.95亿元,对应增速-8.39%、3.84%、233.54%、304.95%。

同期归母净利1722.71万元、1354.64万元、-1.79亿元、7.17亿元,对应增速-58.82%、-21.37%、-1418.70%、501.35%.

一度遭遇“增收不增利”,深入财报可知主要与主业疲软有关;2021年的“增收不增利”,则与公司完成转型,发生资产大额减值有关。

2021年,钧达股份对相应车型模具的摊余成本,计提资产减值准备4276万元;同时还对部分生产设备计提减值准备4444万元。推倒重来、跨界转型之决绝肉眼可见。

也基于此,2021年和2022年钧达股份营收飙涨,分别为28.63亿元、115.95亿元;期内净利-1.79亿元、7.17亿元。

2022年不仅成功扭亏,还大幅度超越了此前多年利润总和。当年捷泰科技营收111.1亿元,同比增长120%;净利润7.29亿元,同比增长192%。俨然已是跨界转型的一个范例。

3

跨界是项系统工程

不过,这种良好势头能否持续,仍需时间来验证。

往期看,钧达股份入主的捷泰科技业绩波动较大。据钛媒体、北京商报,2019年、2020年和2021年一季度,捷泰科技扣非后净利为6131.92万元、-5856.16万元、2463.2万元。

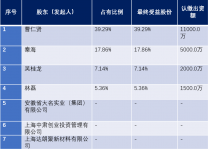

对大客户的集中依赖性也不能小视。如2020年-2021年,捷泰科技前五大客户占当期销售收入比高达73.55%、70.92%。其中,第一大客户晶科能源占比44.02%、40.92%。且据钛媒体,企业部分客户还是贸易商,存在向捷泰科技采购的部分电池片也最终销售给晶科能源的情形。

除了自身短板,光伏业产能过剩阴云也值警惕。

6月7日,光伏巨头隆基绿能和通威股份同时发布百亿级扩产公告。前者拟募125亿元,分三期建设年产20GW单晶硅棒、24GW单晶电池及配套项目,配套建设隆基全球创新中心等项目;后者拟募资105亿元,建设年产25GW太阳能电池暨20GW光伏组件项目。

6月6日,晶澳科技公告称,拟斥资60.2亿元在鄂尔多斯高新区建设年产30GW拉晶、10GW硅片、10GW组件项目。5月25日,晶科能源公告称,拟在山西转型综合改革示范区规划建设年产56GW垂直一体化大基地项目,项目总投资达560亿元。

值得一提的是,上述巨头扩张呈现显著的“一体化”特征。从硅到电池,再到组件,覆盖面极广。不禁发问,钧达股份的生存空间是否会因巨头的咄咄布局而压缩?上述产能若投入市场,一旦产业过剩又有多少抗风险力?

不算多夸言。头部厂商已在居安思危,甚至未雨绸缪。5月24日,隆基绿能总裁李振国在SNEC光伏展上表示:“产能过剩可能是下个月,可能是下个季度,也可能是下半年。甚至当然也有可能是到明年才会发生,但越发生得晚,可能下一轮过剩的程度就会越强。”

李振国坦言,隆基已经储备500亿元现金,准备迎接未来2-3年的行业洗牌。他还预计,过剩导致的行业洗牌会让超过半数的光伏企业退出市场。

行业分析师孙业文认为,伴随光伏出海受压,需警惕真实装机需求波动。若光伏上下游继续粗放扩产、规模进击,一旦产能过剩洗牌将不可避免,钧达股份如想防止刚出虎穴又落狼窝的隐患,降低转型风险,根本还在加码研发,塑造技术壁垒。

换言之,跨界转型是一项系统工程,一时稳不代表持续稳。“门外汉”想要真正跨界成功、少交学费,仍需系统筹划、敬畏市场,提升协同性、形成整合内生力,让自己尽快变成“业内人”。用持续提升的综合竞争力、抗风险力,专业取胜、特色分羹。

自然,这非一蹴而就,需要久久为功。

4

一时成败难论英雄

深耕者赢未来

一句话,跨界考验实力、耐力、定力、专业心、决绝度。

回溯过往,借助跨界重获新生、华丽转身的案例不胜枚举,比如从服装跨界光伏的杉杉股份,从农业跨界光伏的通威股份。当然,盲目追风、作秀蹭热,落得一地鸡毛者亦历历在目。

2006年,“毛纺之子”陆克明注意到了光伏业机会,带领江苏阳光高调进军。2010年,陆克明又借江苏阳光集团全资子公司“紫金电子”完成版图扩张,入主海润光伏。两年后,随着海润光伏借壳江苏申龙完成上市,陆克平收获第二家上市企业,迎来高光时刻。

遗憾的是,陆克明没有将海润光伏做大做强。公司上市不久后便推出“10派7.4元”的分红方案。陆克平及其一致行动人借此便分得3亿多元。此后,陆克明更开启减持模式。至2019年海润光伏退市,陆克明及其一致行动人累计套现近20亿元。

2022年3月,江苏阳光突发公告称,公司拟在内蒙古设立全资子公司内蒙古澄安新能源有限公司,主营光伏业务,注册资本20亿元。

受此消息拉动,江苏阳光股价起飞。2022年3月9日到3月16日六个交易日收获五个涨停板。但据中国基金报,内蒙古澄安新能源公司自2022年3月成立后,仅支出了81.53万元,用于前期调研等基础工作。

最终该项目宣告夭折。不过,当年末企业又宣布拟在宁夏石嘴山经开区规划建设年产10万吨高纯多晶硅项目和年产10GW拉晶切片、10GW电池片和10GW组件项目。

决心似乎很足,能否成行姑且留给时间作答。

可以肯定的是,做光伏是一项技术活、专业活,炒作概念的“裸泳者”终将无所遁形,唯有敬畏专注、力出一孔踏实深耕者,才能真正享受到风口盛宴。上述杉杉股份、通威股份即是最好案例,回顾两者发展经历,不仅经历过高峰也遭遇过低谷,但从未选择放弃。多年深耕历练才终成领军企业。

对于皇氏集团、钧达股份、乃至奥维通信,想要达其所愿,同样要有类似磨练。

欣喜的是,一些利好迹象令人振奋。

如钧达股份,2022下半年经过不断研发投入,率先行业掌握了N型TOPCon电池的量产技术。资料显示,当前钧达股份的N型TOPCon电池转换效率超过25%,成本、良率与PERC相当,具备较强市场竞争力。

产能端也进行了积极布局。截至2022年底,钧达股份拥有上饶基地9.5GWP型PERC产能、滁州基地18GWN型TOPCON产能(二期10GW2023年上半年达产)、淮安基地26GWN型产能(一期13GW建设中,预计2023年下半年达产)。

一切顺利的话,钧达股份新建项目全部投产后,公司产能将以N型为主,从而在光伏电池由P型向N型迭代的浪潮中,占据产能结构优势。

再看皇氏集团。除了靠组件销售、EPC业务及其他业务提振盈利性外,还希望借助光伏业务给公司主业带来改变。

2022年报透露,皇氏农光将以“农光互补”“牧光互补”进入光伏业务领域,联合开发户用光伏,通过牧场、乳品加工厂建设光伏电站等方式,推动节能减排,带动乡村振兴。若能让新老业务形成协同性、新老故事同振,无疑是打开成长性的一个基点翘板,整合而来的内生新动力不容小视。

单从此看,转型跨界也是一场持续战,如烹小鲜如履薄冰,不应一时成败论英雄。能不能讲好新故事,姑且让“子弹”再多飞一会儿。

当然,隔行如隔山,市场波诡云谲、周期性明显;新竞品如鱼贯入、传统巨头更没闲着。上述期许能否照进现实、何时照进现实,跨界追光者们依然任重道远、时不我待。

本文为首财原创

原文标题 : 深耕者赢未来 皇氏集团、钧达股份、奥维通信跨界面面观