一个月前,身价百亿的资本大佬俞发祥拟收购博达新能70%股权正欲进军光伏产业,却引发了市场的广泛关注和质疑,交易所随后下发了问询函。现如今,旗下A股上市公司刚刚回复了交易所问询函。

标的公司业绩大增 在手订单充沛

10月17日,交建股份正式回复上交所问询函,补充披露了标的资产无锡博达新能科技有限公司(简称“博达新能”)的业务情况、盈利能力及资产结构,称博达新能光伏产能在东南亚具有一定稀缺性,目前在手订单充沛,相关产品后续能够在美国市场顺利实现销售。

预案显示,本次收购标的博达新能是具有国际化影响力的光伏组件制造商之一,成立于2021年,主营业务为光伏组件的研发、生产及销售,主要产品为电池片及光伏组件。

该公司拥有自有品牌ET Solar/EliTe Solar,主要面向北美为主的海外市场销售,是最早进驻美国市场的光伏企业之一,其生产基地位于东南亚的越南与柬埔寨。

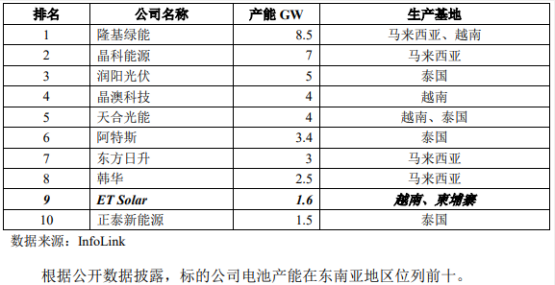

截图来自企业公告

根据InfoLink数据,2022年,其旗下品牌ETSolar在东南亚电池产能1.6GW,在该地区排名第九。标的公司旗下产品超90%销往北美市场,包括谷歌、软银、东京瓦斯株式会社等大批全球渠道商和光伏电站投资商。

在股权方面,除了无锡博达合一科技有限公司持有博达新能70%股权外,其余30%由公司董事长柳敬麒持有。

在业绩方面,2021年、2022年及2023年一季度,该公司的营收分别为8.97亿元、28.42亿元、12.11亿元,归属母公司股东的净利润分别为-7634.88万元、2.04亿元、1.64亿元;营收和净利润均实现高速增长。

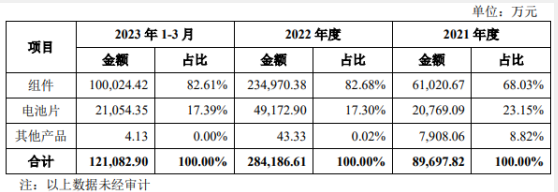

截图来自企业公告

上述报告期内,标的公司的主要产品为光伏组件和光伏电池,其中光伏组件的销售量分别为284MW、839MW和372MW,光伏电池的销售量分别为 187MW、382MW和151MW。截至2023年3月31日,标的公司在越南和柬埔寨合计拥有约1.6GW光伏电池产能。

2022 年度,标的公司在美国市场的组件出货量约为 815MW,当年美国光伏新增装机容量为 20.2GW,标的公司在美国的市场占有率约为 4%。截至2023年8月末,博达新能已签署的在手订单约2053MW,针对前述订单的排产计划已至2024年上半年,订单储备充足,短期业绩确定性较高。

行业整体面临过剩 结构性紧缺凸显

在问询函中,交易所亦对博达新能的产能情况表示关注,要求交建股份明确其是否存在产能过剩情况,后续相关产品能否顺利实现销售。

对此,交建股份表示,光伏制造环节已经形成充足的产能,第三方咨询机构InfoLinkConsulting评估显示,2023年全球光伏装机需求乐观预计为398GW,而2023年底预计各环节总产能将超过800GW,上述产能主要集中在中国内地。

该公司指出,从下游光伏电站新增装机规模和上游制造产能的绝对值来看,光伏制造环节整体产能处于过剩状态,但是从产能的先进性和产能的全球分布来看,仍存在结构性紧缺和不平衡的情况。

另外,在光伏组件降本的大趋势下,交易所还重点问询了博达新能相关产品价格会否出现下滑风险。

针对这一问题,交建股份表示,由于美国市场本土产能不足,并且存在严格的贸易保护政策,美国光伏市场相对封闭,与主流市场存在明显的价格差异。在全球市场光伏组件平均价格下跌至 0.13 美元/W的情况下,美国光伏组件出货均价始终保持0.32美元/W以上的较高价格。

2021年、2022年及2023年一季度,博达新能光伏组件的平均售价为0.31美元/W、0.39美元/W、0.40美元/W,呈上升趋势。而从已签署订单来看,2025年交付产品的订单价格相较于目前没有出现大幅下滑的情况。

值得一提的是,博达新能大客户集中度较高,前五大客户的集中度超过95%。

上述报告同期,博达新能前五大客户集中度分别达到了49.09%、56.69%和95.67%。今年一季度,对第一大客户ElawanEnergyS.L销售收入3.68亿元,占营业收入比重30.4%,对该客户交付约141MW。

此外,博达新能生产基地位于东南亚且销售模式为DDP模式,受美国贸易政策影响,未来存在触发双反税导致关税税率上升的风险。该公司表示将通过硅片及辅材供应链双管齐下,缓解前述风险。

主业毛利率逐年下滑 百亿大佬谋求转型

资料显示,交建股份主营业务以工程施工业务为核心,主要从事公路、市政基础设施建设领域相关的工程施工、勘察设计、试验检测及房屋建筑领域的工程施工等业务。该公司于2019年上市,实控人正是浙江资本大佬俞发祥。

实际上,俞发祥此前有过多次资本运作的成功案例。

2017年,俞发祥收购A股上市公司万家文化,此后更名为“祥源文旅(600576)”。2019年,交建股份上市成功,俞发祥的资本运作再次取得重大成果,这也使得其财富大幅增长。2022年,俞发祥以130亿元身家位列2022年胡润百富榜第473名。

不过,交建股份的业绩情况不太乐观。在2020年至2022年,该公司营业收入虽然从31.79亿元增长至64.99亿元,但盈利能力正在减弱。同期,该公司毛利率从10.05%下降至8.3%,加权净资产收益率从8.85%降至8.61%;截至今年上半年末,加权净资产收益率再次下降至4.3%。

由于受市场竞争加剧影响,交建股份的毛利水平逐年下滑,2020-2022年销售毛利率分别为10.05%、8.32%及7.79%。

该公司也表示,本次收购博达新能旨在寻求新的利润增长点,通过业务转型提升公司整体盈利能力。

现如今,交建股份收购博达新能70%股权,俞发祥意欲通过跨界新能源光伏这一热点赛道转型,最终能否达到预期,目前看来仍然存在较大的不确定性。后续将进一步跟进报道。(文/光能量)