文|罗小媚 编|张弘一

出品|商业秀

在经历了2023年的高速发展后,光伏行业迎来了它的增速放缓期。进入今年一季度以来,随着硅料价格的持续下探,行业巨头们普遍面临着业绩承压、整体盈利能力下滑的挑战。

4月29日,隆基绿能公布的2024年一季报显示,公司一季度总营收同比下降37.59%至176.74亿元,归母净利润同比下降164.61%至亏损23.5亿元。

同日,通威股份也披露了2023年年报和2024年一季报。数据显示,公司2023年营业收入1391.04亿元,同比下降2.33%,归属于上市公司股东的净利润135.74亿元,同比下降47.25%;2024年一季报显示,公司营业收入195.7亿元,同比下降41.13%,归属于上市公司股东的净利润-7.87亿元,同比下降109.15%。

不只是隆基绿能和通威股份,就连此前连续12年都没出现过亏损的硅片龙头TCL中环,也连续两个季度出现了亏损。财报显示,公司2023年第四季度亏掉27.72亿元。这超过了前三个季度中的任何一个季度。今年一季度TCL中环业绩继续8.80亿元。也就是说,在过去半年中,TCL中环已经亏掉了36.52亿元。

此外,其他公布了一季报的光伏企业比如晶科能源、天合光能等公司业绩,也同样出现了大幅下滑。数据显示,晶科能源的净利润同比下滑29.09%至11.76亿元,天合光能的净利润同比下滑70.83%至5.16亿元。

随着2023年光伏产业链价格大幅调整,竞争的进一步加剧,虽然各家光伏龙头企业当前都面临着一定压力和挑战,但各家也都在积极调整应对。值得注意的是,通威股份仍显示出了强大的抗风险能力,依靠穿越周期的韧性,继续蝉联光伏行业“最赚钱企业”,它是怎么做到的?

-Business Show-1 卷技术

光伏行业龙头企业的业绩起伏,和硅料价格走势呈现正相关。

自2023年12月起,硅料价格就迎来了拐点。进入今年以来,多晶硅价格延续了下行趋势。随着产业链价格来到历史低位,各家出现了业绩承压和利润空间的压缩。尤其是进入一季度以来,光伏行业经受的压力比往年都大。

业内认为,硅料和硅片的价格骤降,主要由产能过剩供求关系所致。自2022年底以来,随着高纯晶硅环节新增产能集中释放,供需关系逐步从紧缺转至宽松导致硅料价格大幅调整。

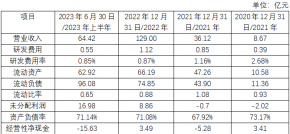

不过,整体而言,相比其他只聚焦硅料的光伏企业,通威股份的业绩依然坚挺。这几年,多晶硅已逐渐成为通威股份增长的重要引擎。仅仅是2022年,通威股份多晶硅及化工板块收入618.55亿元,占总收入的43.72%,毛利率达到75.13%。

在过去一年里,通威股份光伏业务业绩表现十分亮眼,“硅料+电池”双龙头地位进一步稳固。年报显示,公司高纯晶硅产能实现销量38.72万吨,同比增长50.79%,全球市占率超25%;电池销量80.66GW(含自用),同比增长68.11%;组件全年实现销量31.11GW,同比突破式增长292.08%。

加上通威股份持续的精益化管理水平、扩大成本优势、拓展高端产能布局,夯实公司在高纯晶硅、太阳能电池领域的全球龙头地位,应对行业周期性波动风险,表现出强劲的经营韧性。

成本优势凸显是通威股份取得出色的业绩表现关键因素之一。就硅料而言,公司推动多项消耗指标进一步下降,2023年高纯晶硅产品平均生产成本已降至4.2万元/吨以内,大幅领先行业平均水平。因此,通威股份高纯晶硅产品在价格大幅下调的情况下仍实现单吨净利润超过4.5万元。

“卷”生产技术,也是通威股份保持成本优势的一大武器。在太阳能电池方面,报告期内通威股份TNC电池借助高方阻密栅、先进金属化等新技术导入,最新量产平均转换效率达到26.26%,结合精细化管理经验,持续优化生产工序,降低单耗,非硅成本目前已降至0.16元/W左右。

凭借技术端的优势,当时通威股份多晶硅电池和单晶硅电池转换效率已经分别达到18.3%和20.15%,遥遥领先国家能源局等三部门发布的第三批光伏领跑者效率指标——多晶组件17%和单晶组件17.8%。

2023年作为通威全面布局组件业务的首个完整经营年度,销量突破式增长,全年实现组件销量31.11GW,同比增长292.08%,出货量进入全球前五。

公司年报显示,凭借自身产业链保质、保量、保供优势,公司先后中标包括华润电力、三峡、中电建等多个地面电站项目,并在分布式市场与创维、富家、安能、阳光等主要的平台客户达成深入合作。

与此同时,公司2023年完成了首个100MW海外地面电站项目签约,实现了“通威组件”品牌扬帆六大洲。

-Business Show-2 强信心

除了技术层面的加持,为了彰显公司对行业未来发展空间及自身综合竞争优势的信心,尽管面临光伏行业短期调整的压力,通威股份仍先后抛出了大股东增持10-20亿元、上市公司回购20-40亿元及2023年合计超40亿现金分红等一系列“组合拳”,积极响应新版“国九条”号召的同时,也为中小股东注入“强心剂”。

在连续多年高速增长的基础上,过去一年全球光伏新增装机再次超过市场预期,全球装机规模达到444GW。

今年以来,我国新增装机规模依然保持强劲增长态势。国家能源局数据显示,1-3月我国光伏新增装机45.74GW,同比增长35.89%。

放眼全球,随着全球能源转型的不断深入,光伏行业也正站在一个新的历史节点上。进入2024年以来,这一行业面临着前所未有的变革,其中包括行业洗牌、新能源指标竞争等趋势。

首先,在经历了前几年的高速增长后,光伏行业开始进入一个由市场主导的洗牌期。由于产能过剩和价格竞争,一些缺乏竞争力的企业将面临退出市场的压力。这一过程将促进资源向优势企业集中,提高行业的整体效率和竞争力。

业内认为,伴随着行业加速出清,光伏行业未来有望呈现强者恒强的市场格局,通威股份作为全球高纯晶硅及太阳能电池龙头企业,一体化竞争优势也十分显著,在未来经营业绩与估值上的表现值得市场持续关注。

其次,新能源指标成为争夺焦点。随着分布式光伏装机量的增加,电网接入能力成为限制新增装机的重要因素。各地政府可能会对新能源项目提出更多的规范和要求,包括配储能等,以确保电网的稳定运行。这将使得获取并网指标成为企业间竞争的焦点。

再次,智能化、数字化成为行业新引擎,推动产业升级。随着信息技术的不断发展,智能化、数字化将成为光伏行业发展的新引擎。通过引入大数据、云计算、人工智能等先进技术,光伏企业可以实现生产过程的智能化管理和优化,提升生产效率和质量。同时,数字化也将推动光伏行业的商业模式创新和市场拓展,为行业带来新的增长点。

这些变化,都预示着光伏行业将迎来一次深刻的结构调整。虽然,目前光伏供需的周期客观存在,但本质只是一个短期的波动。打铁还需自身硬,只有那些依靠“硬核”技术、增强投资者信心的企业,才能顺利穿越周期,从而迎接和拥抱行业的深刻变革。

原文标题 : 凭借两大“武器”,光伏行业“最赚钱企业” 通威穿越周期