光伏淘汰赛越来越惨烈,2024年光伏主材全行业亏损几乎已无法避免。正所谓皮之不存、毛将焉附,玻璃、背板、胶膜、接线盒等辅材企业的日子自然也不好过。赶碳号以前分析过,光伏支架、逆变器这些只与电站发生直接关系的细分行业目前还没有被波及太多,但是光伏组件辅材,作为组件中的一部分,受组件市场环境的影响非常大:组件企业吃肉,辅材企业喝汤,如果组件企业连汤也喝不上时,那辅材企业就只能喝西北风了。所以说,多少年下来,光伏辅材企业,就像夹心饼干,始终在原材料和组件巨头的夹缝中求生存。但是,凡事没有绝对。对于永臻股份这家铝边框龙头企业来说,当下的“卷”是别人的,自己的日子过得还不错。永臻甚至公开预测:公司今年全年的经营业绩,不存在大幅下滑风险。

在这场目前还看不到尽头的光伏严冬之中,永臻股份的底气,究竟从何而来?在铝边框这个看似门槛不高、市场集中度也不高的细分行业,这家公司又是如何构建起企业的护城河、形成自己差异化的竞争能力的呢?

永臻股份于江苏常州生产基地实景图;来自招股书光伏概念股受伤已经不是一天两天了,排队上市的光伏概念股撤表、终止IPO的也大有人在。6月26日,光伏圈终于迎来一个难得的好消息——光伏概念股永臻股份(603381)在上交所主板上市,上市首日高开50.58%,开盘价35.16元/股。

01

边框洗牌,3年前已完成

来自招股书

永臻股份主营产品包括光伏边框产品、光伏建筑一体化产品(BIPV)、光伏支架结构件。边框是核心产品,长期在其主营业务占比超过95%。因此,赶碳号就简单地把永臻视为一家边框企业。

光伏边框的商业模式看起来很简单:购买铝棒、铝锭等原材料,把它加工成铝边框。边框企业赚取的是上述材料的加工费。

因此,边框企业既属于光伏企业,更属于金属加工制造企业,甚至其制造业特征更加明显。

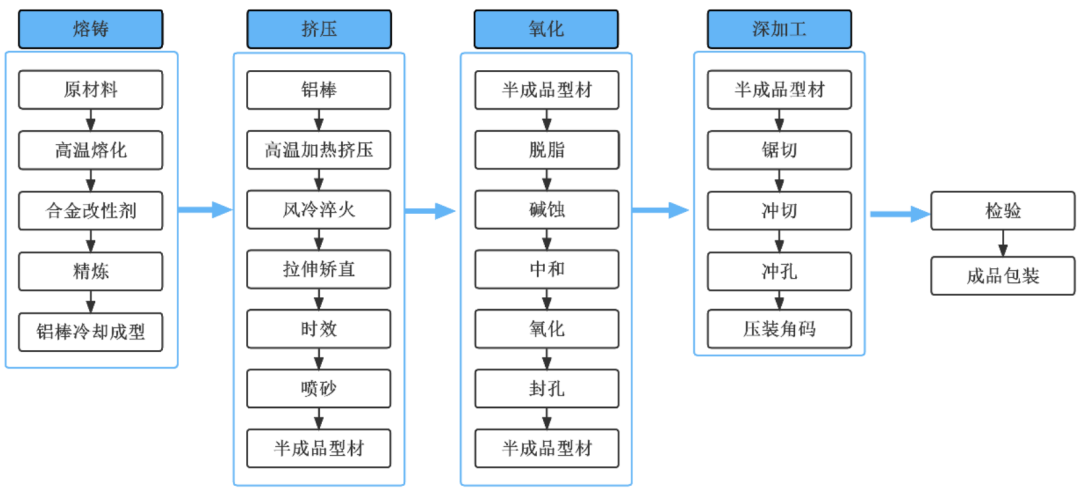

铝边框工艺流程;来自招股书

边框行业的资金门槛很低。

根据上市公司鑫铂股份光伏铝部件项目投资测算,铝边框单万吨产线固定资产投入约0.56亿元。

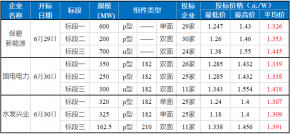

华鑫证券在一份研报中测算:目前下游组件以182mm(M10)、210mm(G12)等大尺寸硅片电池为行业内主流,以 P 型单晶 182mm(M10)电池组件为例,按照装机容配比1.2,单套组件功率550W,每套组件配套边框2.85kg进行计算,估算每GW 新增光伏装机边框需求量在0.52万吨左右,每GW光伏组件需要的边框约为0.43万吨。

因此,每GW铝边框的投资仅为2400万元。可以说,边框属于光伏产业链固定资产投资强度较低的细分行业。

正因如此,长期以来铝边框行业集中度不高,民营中小企业众多。而且在光伏主材企业亏损的现实反衬之下,铝边框企业们的日子都还过得不错。

但是每个行业都有每个行业的烦恼和麻烦,一直稳定赚钱的行业很少——即使是现在的茅台,也遇到很大麻烦。

2021年下半年至2022年上半年,受部分地区政策限电限产因素影响,铝价大幅度上涨。这一下子改变了边框行业。

光伏产业链技术革新主要以降本增效为结果导向,铝边框作为光伏产业链上游辅材环节,受降本诉求的影响,加工费就会下降。因此,行业内小型企业的利润空间被大幅压缩,边框行业的落后产能被出清——规模优势成为边框企业综合竞争力中的重要的一环。

可以说在2021年、2022年边框行业经历的这一轮洗牌,给永臻股份后来的成功创造了机遇。

光伏边框行业在2021年之前CR5还不到25%,到了2022 年,CR5已经达到48%。其中,永臻股份的市场占有率为13.04%,排名行业第一。

02

看似普通的行业,运营要求却很高

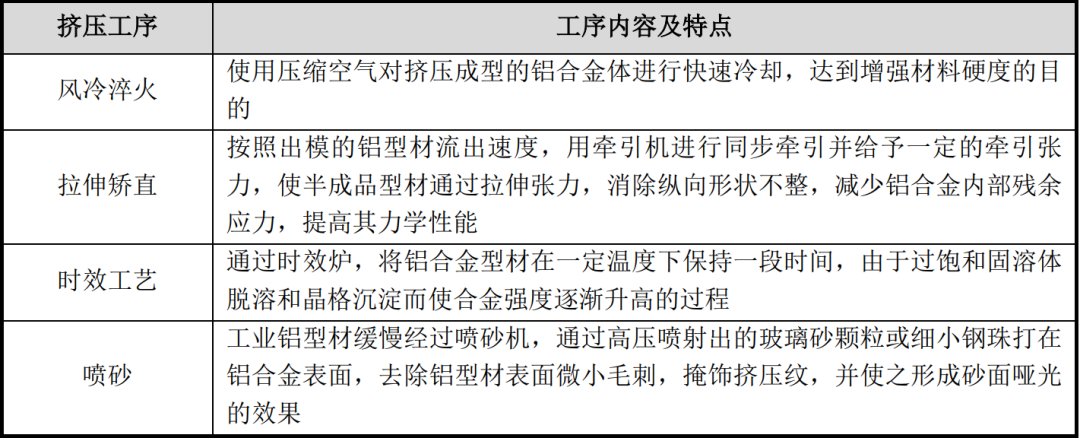

铝边框四大工艺流程:熔铸、挤压、氧化、深加工。上图为挤压工艺流程;来自招股书

高端的食材,往往只需要最简单的烹饪方式。

简单的商业模式,往往最考验运营能力,最考验企业家的战略定力。就像农夫山泉这种卖水的企业一样,铝边框这个看似简单的商业模式,真正要做好其实非常难。

铝边框的上游为大宗原材料供应商,结算条款非常苛刻,通常采用现货现款或者先款后货的采购形式。

下游的光伏组件客户,在边框企业面前同样具备较强的议价能力,信用账期较长,1-3 个月应收账款加承兑汇票是行业普遍情况。

上下游收付款账期的不匹配,对于企业的营运资金占用较大。

其实,这种现象不仅发生在边框行业,也发生在胶膜、支架、接线盒、焊带等其他辅材领域。这也就解释了为什么头部光伏组件企业的资产负债表上会有那么多应付账款、且大都以应付票据的形式体现。

受上下游结算方式影响,光伏辅材企业经营活动产生的现金流量净额普遍较低、应收账款较多。没办法,就是这个命。

公司招股书显示:报告期各期末,永臻股份经营活动现金流量净额分别为-91,740.57万元、-122,013.54万元及-123,704.98万元;报告期各期末,永臻股份应收账款账面价值分别为54,914.92万元、86,286.64万元及129,567.08万元,占流动资产比例分别为24.32%、29.81%及39.10%。

不过,这倒不也用担心永臻股份的应收账款收不回来。因为公司的客户很牛。报告期内,永臻股份前五大客户占比分别为99.73%、90.48%、85.73%,占比相对较高。前五大客户虽然每年略有变化,但是一直集中在隆基、晶科、晶澳、天合、阿特斯、通威等头部光伏企业。除非这些巨头倒掉,否则永臻的应收账款不能按期或无法收回而发生坏账的可能性极小。

但是,这种夹心饼干式的付款、收款方式,就决定了边框行业需要雄厚的营运资金来支撑,需要行业企业保持较高的运营质量和资金使用效率。

在依赖原材料的边框、胶膜行业的共同特征就是:不同企业的运营质量差异非常大,头部企业的运营质量较二三线企业高出很多。往往是,头部企业总能赚钱,行业老二老三却经常在盈亏平衡线徘徊。最典型的,当属角膜行业福斯特与海优新材们之间的关系。

03

铝边框的门槛,究竟有多高

边框的护城河看起来很浅,其实很难被打破。

边框行业的客户资源壁垒很高。

(1)边框企业和组件企业业务联系非常紧密。

光伏边框具有定制化特点,因不同客户组件厂商对光伏边框的产品结构、尺寸大小、技术参数等要求不同,需要进行定制化的设计和生产。企业要拥有自主研发、生产各类型号挤压模具的能力,可以及时响应客户临时性的订单增长、新型号产品开发、降低生产成本的需求,完成高效的规模化交付工作。

这就需要边框企业和组件企业保持非常密切的沟通、联系。

下游客户虽然强势,但为保证产品质量的稳定性,一般不敢轻易更换光伏边框供应商。所以,在边框行业,新进入者想要开拓新客户,从同行那里把客户撬过来,难度很大。

(2)边框产能一般也是组件的配套产能。

招股说明书显示:永臻股份江苏常州、辽宁营口、安徽滁州、安徽芜湖四大生产基地,总占地规模近1,250亩,可年产24万吨光伏边框,并拥有近9,000万套光伏边框的产能。目前,公司芜湖年产27万吨光伏边框生产基地正在建设中,部分产线已开始初步试产,并拟在越南投资新建18万吨光伏边框生产基地。

永臻股份的生产基地,基本上都是围绕着光伏组件企业集聚地而建设的。

这也是辅材企业布局的典型特征,做胶膜、背板的也是如此。

光伏链主企业在某地落地以后,地方政府一般还要负责为其招商引入配套的辅材企业,形成上下游的供货关系。因此,辅材企业的产能建设时,对应的客户都是非常明确的。换句话说,在客户没搞定前,边框企业不会贸然到一个地方去建厂。

(3)与同行相比,永臻股份和客户的绑定更深。

招股说明书显示,天合光能、晶澳科技、阿特斯3家头部组件企业除了是永臻股份的重要客户外,还是其重要股东。

当然,客户关系很重要,产品工艺质量及量产能力更重要。永臻股份能取得今天的市场占有率,产品品质好肯定是最重要的前提。

很难想象做金属制品加工的企业也会一直重视研发投资。在永臻股份看来,为了获得更多的客户资源和增加客户的粘性,企业需要具备强大的生产能力和过硬的产品品质。

永臻股份招股说明书显示:截至2023年12月31日,永臻股份员工总数为2,187人,其中研发技术人员239人,占比10.93%;拥有授权专利135项。

因此,新进入企业往往不能在短时间内达到组件企业的产品高质量标准要求,在大批量生产能力上也很难一步到位。这是一个并不低的壁垒。

04

中报预增,全年更无忧

2023年四季度起,光伏企业的业绩普遍开始下滑,2024年一季度光伏行业出现大面积亏损局面。

永臻股份招股说明书显示:2024年一季度,公司实现营业收入147,883.21万元,同比增长22.02%,归母净利润为6,726.69万元,同比增长7.72%;扣非净利为4,813.11万元,同比下降14.50%。

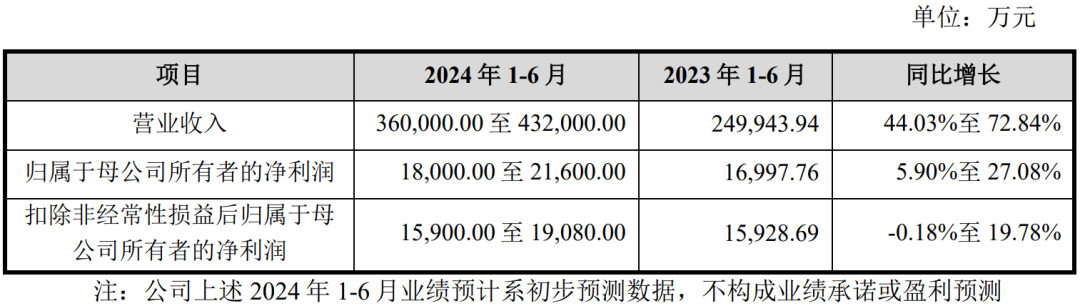

永臻股份根据产能释放情况及光伏边框出货量情况,预计,2024年1-6月营业收入较2023年1-6月同比增长44.03%-72.84%。

在净利润方面,公司基于2024年二季度各大生产基地的产能释放情况、芜湖生产基地产能爬坡规模效应及良率回升,预测如下:2024年1-6月永臻股份扣非净利较2023年1-6月同比变动-0.18%-19.78%。

此外,永臻股份还预计2024年全年经营业绩不存在大幅下滑的风险:一是光伏组件价格目前已处在历史低位,继续下降的空间非常有限,未来随着光伏行业需求的提升,行业整体表现逐步回升,预计头部组件企业的盈利能力有望得到修复,其充足的辅材需求亦为公司提供了稳定的盈利渠道。二是2024年公司产能规模27万吨的芜湖基地将逐步爬坡放量,进一步满足下游客户市场需求,将为公司经营业绩上涨提供保障。

后 记

边框行业,这个看起来很简单的行业,为什么现在还能赚钱呢?

除了企业自身在经营上努力外,或许也和资本市场整体环境相关——大家都喜欢技术门槛看上去更高、更热闹的行业,这个行业不是所有资本都能瞧得上。

近年来在各咱资本加持下、在各地政府产业招商政策热捧下,光伏行业掀起了跨界潮、扩产潮。除了大热的TOPCon电池、硅料、硅片以外,玻璃、胶膜、坩埚、热场等环节都有资本涌入,又以胶膜为甚。而边框行业,一直未受到资本的过多待见。

边框行业,属于最朴素的制造业,毛利率不高,业务太实,一点也不能掺假,在资本市场上讲起故事来,也缺乏想象力……但在实现中,这样的行业,恰恰是好行业。这种行业的头部企业,恰恰有一身你平常看不到的硬功夫。

永臻股份披露:报告期内公司主营业务毛利率分别为11.88%、11.28%及10.75%。

毛利率不高,没有诱人的故事,就需要企业耐得住寂寞,需要企业很细致的经营,踏踏实实、勤勤恳恳地耕耘。

不过,就现在的行情来看,在光伏行业寒气逼人的冬天,“资本不爱边框”倒成了边框行业的最大利好。光伏的长周期是确定的,这个行业赛道不算拥挤,行业企业同样有美好的未来。

编审及统稿:侦碳

欢迎转评赞!转载请联系后台授权。

原文标题 : 永臻股份的启示:光伏主材狂卷,辅材更卷,但为何卷不到铝边框?