一家主业生产光伏组件的企业,竟然要向不生产组件的企业采购5亿元组件!

赶碳号对此虽然百思不得其解,但确有其事。光伏制造企业旭合科技就向深圳中核及中核后勤,采购光伏组件。这中间有什么隐情吗?

另外,拿到地方政府2个多亿补助的光伏小公司——旭合科技,去年还入围过中核汇能的集采大单。旭合科技现在外采这批组件,是为了保交付吗?

旭合科技上述两笔业务,组件供货方与组织采购方,存在关联关系,深圳中核、中核后勤及中核汇能,三家企业均为中国核工业集团成员企业。

01

组件公司,对外采购组件

8月22日,旭合科技母公司——蓝生丰化公告有这样一段表述:

“公司、公司法定代表人李质磊先生及控股子公司旭合科技与深圳中核集团有限公司(以下简称“深圳中核”)及其全资子公司中核核电后勤服务有限公司(以下简称“中核后勤”)签署了相关协议。根据协议约定,公司及李质磊先生将对旭合科技向中核后勤采购光伏组件业务在总额不超过人民币5亿元的额度内提供连带责任担保。”

来自《蓝丰生化:关于为控股子公司提供担保的进展公告》

这也就是说,李质磊、旭合科技将要向中核后勤采购光伏组件,总额在5亿元左右。根据当前价格,5亿元销售金额大约对应0.66GW组件。

这个采购行为,本质上构成了债权债务关系;担保行为,构成了担保与被担保关系。公告中明确了各个主体的法律地位:

保证人:江苏蓝丰生物化工股份有限公司、李质磊

债权人:深圳中核集团有限公司、中核核电后勤服务有限公司

债务人:安徽旭合新能源科技有限公司

在这个合作协议中,最为令人费解的,是他们的各自身份,即经营范围。

(1)旭合科技本身就是光伏生产制造企业。

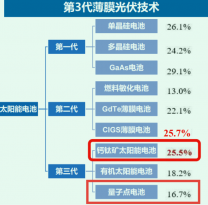

8月6日,蓝生丰化在中报这样描述旭合科技:“公司控股子公司旭合科技,现拥有2.5GW高效N型TOPCON电池片和1GW组件产能,是TOPCON电池级组件领域的新生力量。公司太阳能电池产业化项目一期(一阶段)已于2023年11月投产,采用行业领先的工业4.0标准全自动流水线,量产效率达到26.5%,公司一期项目全部建设完成后,TOPCon电池的产能将提升至5GW,整个项目建成投产后,TOPCon电池的产能将提升至10GW,同时公司规划未来5年内将陆续打造20GW高效N型切片、电池、组件及电站的垂直产业链,届时行业地位和影响力将会有效提高。”

由此可知:旭合科技生产组件,且有1GW的产能。

(2)深圳中核集团有限公司、中核核电后勤服务有限公司的经营范围,均不包括光伏。

百度百科显示:深圳中核集团有限公司,是中国核工业集团公司的全资子公司,成立于1993年1月。公司以房地产开发、特色工业项目和不动产经营管理为主,辅以商贸、文化、医疗等第三产业。

中核后勤 (曾用名:中核置业有限公司) ,是深圳中核的全资子公司。天眼查显示:其成立于2006年,中国核工业集团成员,位于广东省深圳市,是一家以从事房地产业为主的企业。企业注册资本10000万人民币,超过了96%的广东省同行,实缴资本10000万人民币。

总之,从经营范围上看,两个债权人不从事与光伏有关的业务。他们卖给旭合科技的这5个亿的组件,又是哪里来的呢?

02旭合科技,有交付央企集采订单的能力吗

那么,旭合科技为什么要向深圳中核及核电后勤采购组件呢?

难道是因为旭合科技手上的组件订单实在太多,以致于现在的产能,不能够满足客户的需求?

公告显示:2023年旭合科技组件销售收入为3.27亿元;2024年组件销售收入为1.16亿元。

以旭合科技2.5GW的产能来说,能取得这样的销售成绩,存在几种可能:

旭合科技的组件开工率高,接近满产满销;旭合科技的组件卖得贵;去年的组件库存,多在今年实现了销售(公告中未提到库存商品减值,此项可排除)。

根据公司公告整理;单位:万元

值得关注的是:去年中核汇能发布了一个10GW的大标(详见《中核汇能2023-2024年度第二次光伏组件集中采购招标公告》)。该标属于框架采购,包括多个具体项目。

《中核汇能2023-2024年度第二次光伏组件集中采购招标公告》

最终《中核汇能2023-2024年度第二次光伏组件集中采购中标候选人公示》,显示,包括旭合科技在内的15家企业入围。

03资产负债率94%!旭合是下一个告急的企业!?

蓝生丰化半年报显示:“2024年半年度,公司实现营业总收入84,905.19万元,与上年同期相比增长61.26%;实现归属于母公司所有者的净利润为-13,936.92万元,与上年同期相比减少52.05%。期末总资产343,807.53万元,较期初增加1.13%;总负债336,096.09万元,较期初增加6.73%;归属上市公司股东的所有者权益-11,082.26万元,较期初减少539.40%。”

总之,蓝生丰化上半年经营惨淡,公司净资产为负值(从今年1季度末就已经是负值了),已经资不抵债了。

然而,万万没有想到,蓝生丰化还要、还能为子公司旭合科技作担保。这些担保有意义吗?债权人不担忧吗?

来自2024年4月30日公告;《关于预计2024年度为子公司提供对外担保额度的公告》

公告这样明确表述:“为满足日常经营和业务发展的资金需要,公司拟为安徽旭合新能源科技有限公司(以下简称“旭合科技”)融资事宜提供总额不超过人民币25亿元的担保额度,该担保额度主要用于子公司融资、授信或业务发展等需要。”

综合这个公告来看,似乎深圳中核及中核后勤也不太相信蓝生丰化的担保能力,因此要求增加李质磊为担保人。

那李质磊有担保能力吗?公告披露了他的简历:

李质磊,1980 年出生,曾任中电电气(南京)光伏有限公司工艺主管,天威新能源控股有限公司电池技术部部长,江苏日托光伏科技股份有限公司运营副总裁,现任安徽旭合新能源科技有限公司董事兼总经理,安徽巽顺投资合伙企业(有限合伙)执行事务合伙人,安徽瓴先新能源投资合伙企业(有限合伙)执行事务合伙人,安徽旭合清洁能源科技有限公司执行董事,江苏蓝丰生物化工股份有限公司董事,总经理。

中报显示,蓝生丰化的财力困难。其实,旭合科技的情况也没有强到哪里。

截至2024年6月30日,旭合科技的净资产只有3.84亿元,总资产为24.49亿元,负债率高达93.62%。

旭合科技财务数据;根据公告整理;单位:万元

也许,旭合科技还有大招——政府继续输血。

中报显示:旭合科技分别于2023年9月、10月,2024年上半年度共收到苏滁现代产业园建设发展有限公司固定资产投资补助共2.16亿元,在相关固定资产的折旧年限内进行摊销,于2023年11月开始分期确认补助收入。

此前,蓝丰生化已经明确,政府补助具有持续性。

编审及统稿:侦碳

欢迎转评赞!转载请联系后台授权。

原文标题 : 什么鬼?这家生产组件的企业,竟向客户关联方采购5亿元组件!