以研发、生产和销售太阳能电池为主营业务的聆达集团股份有限公司(以下简称“ST聆达”,股票代码300125),近年来超过95%的营业收入来自太阳能电池业务。然而受制于2023年以来光伏产业链价格整体呈波动下行的态势,特别是受2023年第四季度公司电池片产品价格快速下跌等不利影响,ST聆达主营业务的盈利能力承受了很大压力,2023年业绩出现了大幅亏损,特别是第四季度曾大亏2.7亿元。

今年以来,ST聆达单季净利润的亏损金额曾一度收窄,比如在一季度曾缩小至仅4285万元,一度让投资者看到了扭亏为盈的希望;但二季度净利润的亏损额却再度增加到1.25亿元,ST聆达短期内扭亏为盈的希望被按下了中止符。

10月24日,ST聆达公布了第三季度报告,期间内的营业收入同比大幅下降高达-94.89%,从去年同期的2.7亿元减少到不足1400万元,如此巨大的减幅几乎可以用衰竭式下降来形容;归母净利润同比更由盈利大幅转亏,幅度高达-3,556.80%,以-4.02亿元的亏损额再度刷新了去年四季度大亏2.7亿元的近年单季亏损记录。ST聆达的今年三季度业绩表现,完全可以用暴雷来形容。

ST聆达三季度业绩如此之差,背后主要有哪些原因?侦碳家认为,电池片市场价格不景气等客观原因固然存在,但ST聆达自身的紧绷的资金状况也是造成其停产乃至大幅亏损的重要原因。

一、贡献95%业绩的全资子公司继续停产,复工复产遥遥无期

三季报显示,ST聆达的业绩表现创下了近年来的单季最差记录,除了净利润亏损4亿让投资者瞠目,营业收入萎缩-94.89%背后的原因其实更值得重视,因为其核心子公司金寨嘉悦停产已超过半年,而金寨嘉悦又曾是ST聆达的主要收入来源,2023年占比高达95%以上。随着金寨嘉悦的熄火,ST聆达的整体营业收入也非常巧合地下降了接近95%。

公开资料显示,ST聆达旗下有两大全资子公司,其中成立于2019年1月的金寨嘉悦负责ST聆达的太阳能电池片业务,而格尔木神光新能源则负责ST聆达的光伏发电业务。

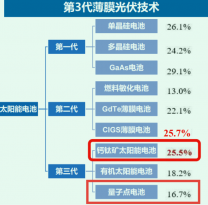

金寨嘉悦曾计划分三期总投资约40亿元建设10GW太阳能电池新产能,其中一期项目3.5GW的PERC晶硅电池已建成投产,但2023年以来电池乃至整个光伏市场的形势骤变打乱了金寨嘉悦的后续计划。因晶硅电池市场价格大幅下降,金寨嘉悦筹措经营资金未能实现既定目标,现金流出现紧张,至今年3月15日,ST聆达突发公告,子公司金寨嘉悦为减少损失及整体经营风险,决定对其太阳能电池片生产线实施临时停产至2024年4月15日。然而时至今日,金寨嘉悦都未能恢复生产。

9月2日,关于金寨嘉悦何时复产的问题,ST聆达曾再次进行公告,但结果却令投资者失望。金寨嘉悦因偿债问题导致大量诉讼,叠加现金流紧张等因素,恢复生产短期无望。

而在三季报中,ST聆达对于金寨嘉悦复产时间的回应再度令投资者失望。ST聆达表示,虽然管理层自金寨嘉悦今年3月中旬停产后,就一直在寻求复工复产的方案;而且自进入预重整阶段以来,公司管理层也与临时管理人多次针对复工复产事宜进行过多轮讨论和沟通;但至9月中旬,太阳能电池片市场行情仍无根本性好转,公司反而出于人力成本的考量不得已开启了主动裁员程序,裁员的范围甚至还包括了制造体系等核心部门在内的骨干员工,这明显已经在伤筋动骨,纵然未来能够复工,生产和运营效率都存在下降风险。因此基于当前形势判断,短期乃至中期内金寨嘉悦几乎无复工复产的可能。

金寨嘉悦不仅复工复产无望,管理层专门委托的资产评估机构还发现,金寨嘉悦前期投建的生产设备出现了经济性贬值。经济性贬值通常是由于政策或市场等外部因素引起资产使用率下降或者闲置而造成的损失,对于金寨嘉悦则主要是由于太阳能电池片的市场行情严重不利造成。按照评估基准日为2024年9月30日的评估报告结果,ST聆达对金寨嘉悦一期P型设备计提固定资产减值准备2.8757亿元,对二期在建工程提取在建工程减值准备0.2557亿元。

然而,除了受太阳能电池片市场因素等较大不利影响,ST聆达自身紧绷的财务状况特别是窘迫的资金状况,对金寨嘉悦的停产影响实则更大。

三季报显示,2024年7月31日,ST聆达收到六安中院送达的《决定书》((2024)皖15破申127号),ST聆达的债权人金寨汇金投资有限公司以ST聆达不能清偿到期债务,明显缺乏清偿能力但具备重整价值为由,向法院申请对ST聆达进行重整,并申请启动预重整程序。六安中院受理后决定对ST聆达启动预重整,同时指定由金寨县人民政府组建成立的清算组担任ST聆达预重整期间的临时管理人。

大约1个月后,金寨嘉悦于是也收到了六安中院送达的《决定书》((2024)皖15破申147号),债权人金寨汇金投资有限公司向法院申请对ST聆达的全资子公司金寨嘉悦进行预重整,并申请与已受理的ST聆达破产预重整案件进行协调审理。而六安中院鉴于金寨嘉悦系聆达股份的全资子公司,且ST聆达已于2024年7月30日启动预重整,于是决定对金寨嘉悦启动预重整,与ST聆达预重整案件进行协调审理,同时指定由金寨县人民政府组建成立的清算组担任金寨嘉悦预重整期间的临时管理人。

由此可见,金寨嘉悦面临复工复产难题,与其进入破产预重整密切相关,而后者又受ST聆达因为无法清偿到期债务而进入破产预重整所拖累。然而金寨嘉悦是ST聆达的主要收入来源,2023年占比高达95%以上,因此金寨嘉悦的停产对于ST聆达可谓釜底抽薪,金寨嘉悦一日无法复工复产,ST聆达想要通过改善业绩来恢复清偿能力,实在是太难了。

而且ST聆达自2020年以来,净利润已经持续4年亏损。从2020年至2023年,ST聆达净利润亏损分别为-5,602万元、-7,270万元、-1,693万元和-2.62亿元,亏损金额总体还在呈现扩大趋势;随着ST聆达的亏损金额在三季报中再度破防, 2024全年亏损额超过2023年已经是板上钉钉,悬念在于最终亏损额扩大的倍数而已。

其实与债权人金寨汇金投资有限公司的债务诉讼纠纷,还仅仅是ST聆达面临的高达近百项诉讼的其中之一。三季报显示,ST聆达的资金和债务状况的不利变化仍在继续。

二、流动资产缩水,流动比率低至0.22,短期偿债压力拉满

今年前9月,ST聆达的短期借款从0.25亿元增长到1.22亿元,长期借款则从2.74亿元下降到1.55亿元,表明上看,长短期债务的总金额反而略有下降,但结合ST聆达的财务现状,实则可能反映出ST聆达通过长期债务筹资面临的困境在不断加大,缺口只能通过短期债务来弥补。而ST聆达的长短期借款合计金额下降后,同期利息费用反而增长了近30%,进一步印证了我们对ST聆达借款难度增加的判断。

除了长短期借款等有息负债的变化,ST聆达的应付账款继续维持在1.89亿元的相对高位,同比略有增长,这其中应该就包括对债权人金寨汇金投资有限公司的欠款,以及其他近百起诉讼涉及到的欠款,而ST聆达因为不能及时清偿已经被债权人起诉,这部分应付账款面临的偿债压力较大。

而ST聆达能够为上述有息债务和无息债务兜底的货币资金,在今年前9个月里继续大幅下降,从去年同期的0.67亿元下降到仅0.2亿元,甚至不到同期利息费用的60%,连债务的利息都无法覆盖。

截至今年第三季度末,ST聆达的流动资产从去年同期的5.06亿元缩水到2.69亿元,而同期的流动负债却从7.13亿元增长到11.99亿元,大幅此消彼长之下,ST聆达的的短期偿债压力突增,流动比率从去年同期的0.71下降到0.22,远低于通行的标准值2。由于流动负债通常会在一年内到期,而流动资产中还包括难以变现的1500万存货,ST聆达在未来一年内的偿债压力会非常大,这也与其正被近百起诉讼缠身的现状相符。

在ST聆达因债务清偿引发的所有诉讼中,侦碳家还注意到,有一部分还是为ST聆达的关联方违规担保导致,这明显违反了相关规定。

三、为关联方多次违规担保,令紧张的资金面雪上加霜

三季报显示,ST聆达的董事长兼总裁王明圣、联席董事长兼首席执行官林志煌和投融资部副总监林春良向自然人王某某借款,而ST聆达的子公司金寨嘉悦为该借款提供了5,000万元的担保。根据法律法规及公司章程规定,公司及子公司对外提供担保事项应当履行董事会或股东大会的审议程序及信息披露义务;然而金寨嘉悦为上述债务提供连带保证担保事项却均未履行审议程序和信息披露义务,因此构成违规对外担保。

有独无偶的是,中财招商投资集团商业保理有限公司与金寨嘉悦于2024年1月11日签订了《商业保理合同》,而金寨嘉悦与ST聆达的另一子公司格尔木神光还为该保理合同出具了《连带保证担保函》,涉及担保金额1600万元。根据法律、法规及公司章程规定,公司及子公司对外提供担保事项应当履行董事会或股东大会的审议程序及信息披露义务,然而ST聆达及其子公司金寨嘉悦、格尔木神光为上述债务提供连带保证担保事项均未履行审议程序和信息披露义务,因此又构成违规对外担保。因该违规担保事项未在一个月内解决,ST聆达的股票根据创业板规则也被叠加实施其他风险警示,结果投资者反而躺枪。

除了上述两项金额突破千万的违规担保,ST聆达还存在其他关联方非经营性占用公司资金情况及公司违规对外担保情况尚未解决的情形,在三季报中披露的就包括:

(1)金寨嘉悦于2023年7月5日与安徽骏鑫工程建设有限公司签订工程承包协议备忘录,支付的1,000万元定金由关联方代收且占用,至今尚未归还。

(2)金寨嘉悦于2023年12月25日向关联方浙江容硕互联网科技有限公司支付180万元,剩余本金及利息170余万元未归还。

(3)金寨嘉悦与华潍供应链(上海)有限公司的采购合同涉嫌存在违规资金占用问题。

(4)金寨嘉悦在天津华明村镇银行股份有限公司的定期存单业务涉嫌存在违规对外担保。

以ST聆达目前的债务和资金状况,已经自顾不暇,再为关联方占用自身宝贵资金,更进一步加剧了资金紧张。

虽然三季报没有披露加权平均净资产收益率,但ST聆达今年前六个月的加权平均净资产收益率,居然从去年同期的-0.49%下降到-51.17%。这意味着,短短半年时间内,股东财富就被摧毁了半数。

除了业绩亏损巨大,ST聆达不久前还因为业绩预告的净利润与实际值存在重大差异,受到了深交所公开谴责,这使其信披质量受到一定质疑。

四、业绩预告明显与实际不符受公开谴责,信披质量受质疑

在今年10月8日的公告中,ST聆达披露了其因为业绩预告的净利润与实际值存在重大差异而违规2024年1月30日,ST聆达披露的《2023年度业绩预告》显示,预计其在2023 年归母净利润为-1,900万元至-3,800万元。然而到了2024年4月10日,ST聆达披露的《2023 年度业绩预告修正公告》却又显示,预计归母净利润修正为-24,900万元至-29,800万元。17天以后,ST聆达披露的《2023 年年度报告》确认其在2023年归母净利润实则为-26,199万元,是首次业绩预告披露的净利润中间值的近10倍。

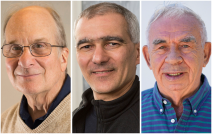

ST聆达净利润预告值与实际值如此悬殊的差异,显然早已超出了合理范围,也违反了深交所有关规定。ST聆达董事长兼总裁王明圣、副董事长兼首席执行官林志煌、财务总监谢景远未能恪尽职守、履行诚信勤勉义务,违反了深交所有关规定,被深交所认定对ST聆达上述违规行为负有重要责任。因此深交所决定对ST聆达给予公开谴责的处分,并对ST聆达董事长兼总裁王明圣、副董事长兼首席执行官林志煌、财务总监谢景远也给予公开谴责的处分。此外,对于ST聆达及相关当事人的上述违规行为及所受处分,将记入上市公司诚信档案。

随着三季度业绩披露净利润亏损大幅扩大,以及主要业绩来源的金寨嘉悦复工复产短期无望,ST聆达短期内扭亏为盈应该基本无望。而面对资金紧张、承受较大债务压力,并且多项诉讼缠身的不利局面,未来一年对于ST聆达将非常关键。

THE END

侦碳家原创内容 转载请联系授权

原文标题 : 第三季度亏损破4亿,ST聆达单季亏损刷新前高,主要子公司停产超半年