作者 | 杨锐

排版校对 | 柯阳明

被认为是创投圈崛起速度最快的“独角兽"企业之一传出IPO消息。

近日,据外媒消息,中国的光伏材料供应商青海丽豪半导体有限公司正在考虑最早于2025年下半年在香港进行IPO,集资约10亿元资金。

青海丽豪发言人回应称,公司会据战略和实际情况,仔细评估所有融资机会,其他方面未有进一步置评。

公开资料显示,2021年4月成立的硅料企业青海丽豪,创始人、董事长段雍曾是通威股份核心高管,并曾掌管硅料主要平台永祥股份。该公司成立仅3年多,青海丽豪就凭借快速的扩产速度和强大的股东背景,在上游多晶硅环节占有一席之地,被称为“光伏圈最大的黑马之一”。

截至2023年底,青海丽豪已拥有15万吨多晶硅产能。其多晶硅投资计划高达630亿元,规划产能60万吨,仅次于通威股份和协鑫集团。

01

今年4月,青海丽豪与英发控股宣布将共同投资,在包头达茂零碳园区建设总投资570亿元的晶硅全产业链项目。其中,青海丽豪计划投建产能为20万吨的高纯晶硅配套25万吨的工业硅项目,该项目分两期建设,共计将投入250亿元。

这意味着,青海丽豪在逆势扩产道路上继续狂飙豪赌。

青海丽豪由通威股份前高管段雍于2021年创立。

彼时,由于下游了硅片、组件的大规模扩产引发造成了硅料抢购,导致硅料价格一路飙升,多晶硅从2021年初每吨不过8万元涨至2021年11月的27.2万元,涨幅超3倍,上游硅料厂商由此也赚得盆满钵满。

于是,1974年出生,先后任职于东方希望,时任通威股份旗下四川永祥董事长的段雍决定下场。

2021年5月27日,通威股份公告称,因工作需要,段雍申请辞去公司董事及其他各项职务。

一个月后,段雍通过海南皓梵投资有限公司、海南卓悦企业管理合伙企业(有限合伙)掌控青海丽豪,并出任青海丽豪董事长。

段雍的离职之举,源于其野心驱使。在其经验和人脉加持下,2021年下半年便有7家股东加入了青海丽豪,分别是浙江正泰新能源投资有限公司、天津环宇智宸股权投资合伙企业(有限合伙)、苏州晶焠创业投资合伙企业(有限合伙)、天津云清管理咨询合伙企业(有限合伙)、绍兴上虞晶盛投资管理咨询有限公司、上海盈都汇股权投资管理合伙企业(有限合伙)、海南峻峰碧海投资合伙企业(有限合伙)。

2022年B轮融资时,段雍乘胜追击,又迎来了IDG资本等知名投资机构以及正泰集团、爱旭股份、晶盛机电等光伏巨头。

有了资本的加持,青海丽豪的产能扩张速度相当迅捷。

成立伊始,青海丽豪宣布总投资180亿元,在西宁分三期建设20万吨硅料,一期5万吨建设项目2022年7月投产,截至2023年底已有15万吨产能--仅此一项,就将其带到硅料领域全球第六。2023年3月,青海丽豪又宣布耗资110亿元,在宜宾建设10万吨高纯晶硅项目及25万吨工业硅。

今年年初,按照大约一年的硅料产能建设周期计算,青海丽豪的三期项目已接近投产,故而再次扩产并转战包头,投资250亿元,分两期投建年产20万吨高纯晶硅及25万吨工业硅项目。

数据显示,自成立以来三年多,青海丽豪已累计完成五轮融资,最新估值近140亿元,产业资本正泰集团爱旭股份及IDG资本、中美绿色基金、海松资本、云晖资本等20余家投资方现身其中,被认为是创投圈崛起速度最快的“独角兽"企业之一。青海丽豪生产N型电池新技术所需硅料,众机构正是押注其在技术替代周期中的成长性。

工商信息显示,青海丽豪已于2024年6月28日更名为青海丽豪清能股份有限公司。从公司性质上看,青海丽豪已由有限责任公司变更为股份有限公司,官网显示其公司简称也由“青海丽豪”或“丽豪半导体”变更为“丽豪清能”。

一般来说,公司经过股份制改制往往意味着酝酿上市的举动。

不过,当前资本市场步入寒冬,一大波启动IPO的光伏公司接连选择终止上市,预示着丽豪清能短期内谋求IPO难度很大。

02

事实上,虽然青海丽豪还在逆势扩产,但去年以来,整个光伏行业正经历空前的供需失衡,其所在硅料环节到现在仍处于有待大规模行业出清的困局中。

2022-2223年,在资本、企业、政府几方追捧之下,“热钱”蜂拥进入光伏行业,形成的产能是此前20年的2-3倍,将供给侧各环节产能都推向太瓦级--1000GW,而即便全世界的需求加起来,也仅为这个数字的一半。

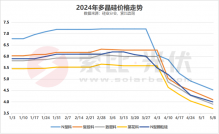

同时,产能过剩之下硅料价格一路跌跌不休。

截至2024年10月28日, 中国工业硅市场参考均价已经降到了12047元/吨,与青海丽豪成立的2021年已经是天壤之别。

“我们两年前在投资青海丽豪半导体时,硅料价格每吨高达30万元,我们在分析时,预计价格会很快下降到每吨7万元左右,但实际情况是下降到每吨4万元,从而使这个领域的很多企业陷入了亏损。”该公司的投资方之一中美绿色基金董事长徐林此前接受媒体采访时就表示,“这毫无疑问是产能过剩的结果,效率低、成本高的企业不得不关门停产。”

根据中国光伏行业协会数据,2024年上半年,全国投产、开工、规划的光伏项目数量同比大降75%,超20个项目宣布终止或延期。

“跨界进来的基本'死透’了,小硅料厂也将在明年上半年逐步出清。在建的不建了,已经投产、没有竞争力的也停产了,只剩下头部的。在海外,也是说得多、干得少,观望的也不少。"协鑫集团董事长朱共山此前曾表示。

需要着重指出的是,相比于光伏产业链的其他环节,由于硅料的化工属性,其生产需要不间断运行,工艺严格,灵活性远不如硅片环节,其一旦扩产后再想停产和退出的难度非常大。?

因此,硅料的出清只能以硬出清为主,或可率先成为行业的新锚点。

值得一提的是,据《财新》报道,此前与青海丽豪差不多时间进入工业硅领域的龙头合盛硅业,其2024年2月首条投产的10万吨硅料产线已因高库存停产。

公开信息显示,合盛硅业曾2022年2月豪掷175亿元,在新疆投建年产20万吨硅料,并从工业硅向下游拓展。2023年4月,该公司又宣布耗资205亿元在新疆另投20万吨硅料产能,目标是硅料产能全球第一“宝座”。但其2024年半年报显示,这两个硅料项目均在建设中,至6月底已累计投入256.68亿元。

财报数据显示,合盛硅业发布2024年第三季度报告,前三季度实现利润14.54亿元,同比下降33.42%。其中,第三季度实现营业收入70.99亿元,同比下降10.68%;净利润4.76亿元,同比增长18.42%。该公司表示,业绩下滑主要系前三季度工业硅及有机硅产品销售价格下降。

对此,合盛硅业独立董事赵家生在业绩说明会上表示,现阶段产业链的各环节都处于阶段性产能过剩状态,需要时间进行消化,或依靠市场出清部分低效产能。

而此前朱共山则指出,当前市场上5万吨的硅料厂基本停产,7万吨、10万吨产线也在检修减产,最终只剩优秀的企业胜出。“被淘汰的(硅料)产能永远也开不了,因为需求就这么大,而价格不可能回到三年前。"

那么,在一片过剩周期笼罩下,依旧选择逆势加码,试图通过扩充产能寻求生机的青海丽豪,能赌赢未来吗?

原文标题 : 豪赌未来?这家逆势扩产的光伏黑马拟赴港上市