作者 | 杨锐

排版校对 | 甘惠淇

光伏产业链相对较出清的硅料环节,迎来了“破内卷”的新动作。

硅料龙头企业通威股份、大全能源12月24日晚间发布消息称,为破除“内卷式”恶性竞争,促进光伏行业健康可持续发展,公司旗下硅料企业将有序减产控产。此外,协鑫科技公司人士也在当晚对外确认,将同期进入减产检修工作。

通威股份与大全能源分别是国内硅料行业的第一大与第三大企业。而协鑫科技,则是硅料业内第二大企业,年产能约50万吨。据统计,三家硅料龙头本次减产合计涉及产能超过160万吨,占全国总产能的60%以上。

除了上述三家龙头企业,新特能源、合盛硅业也对外表示将控产减产。

今年12月5日,包括上述三家企业在内的33家头部光伏企业代表在中国光伏行业协会组织下进行了促进光伏产业高质量可持续发展专题座谈会。根据会后消息,与会企业代表就如何防止“内卷式”恶性竞争进行了探讨。

据悉,核定产能计划将于2025年1月执行。业内分析认为,通过减产实现提价,将上游价格恢复至现金成本之上是当务之急。

多晶硅是光伏产业链上游环节。

光伏供应链从上游至下游依次为硅料、硅片、电池片及组件。硅料主要指多晶硅基础原材料,从硅矿冶炼而成的工业硅中提纯而得;中游包括硅片、电池片,硅片由硅料制成的硅棒、硅锭切割而来,加工后制成光伏发电核心部件电池片;再由电池片互联制作组件,成为光伏电站中承担光电转换的核心设备。

此次披露检修减产的三家企业均为多晶硅头部企业,合计产能占行业比例过半。

其中,通威股份硅料企业是下属的四川永祥股份有限公司,共拥有高纯晶硅产能超过90万吨,分布在四川、云南、内蒙古三个省份,连续多年市占率全球第一。大全能源则建有新疆石河子、内蒙古包头两大生产基地,可年产30.5万吨高纯晶硅产能。协鑫科技产能为48万吨,三家合计产能超过160万吨。

另据统计,截至2024年10月,国内已投产的硅料产能约为265万吨。

通威股份表示,当前,西南地区冬季进入枯水期,电力价格环比有所提升,加上光伏产业整体持续处在底部调整阶段,公司将逐步安排永祥股份下属云南通威高纯晶硅有限公司、四川永祥多晶硅有限公司、四川永祥新能源有限公司、四川永祥能源科技有限公司等4家高纯晶硅生产公司进行技改及检修工作,阶段性有序减产控产。后续复产安排将根据项目地电力价格变化以及市场行情统筹规划。

大全能源也表示,当前,多晶硅供求失衡的市场格局依然未得到根本改善,行业整体持续面临全面亏损的严峻挑战。公司将逐步启动对新疆及内蒙古生产基地高纯多晶硅产线的阶段性排查与检修,对部分产线进行有序减产控产。后续将视市场变化情况择机复产。

通威股份与大全能源均表示,本次减产检修工作虽会导致产品产销量减少,但在当前市场行情下,有助于降低运营成本,减少公司硅料业务的经营亏损。

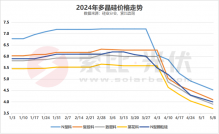

产能迅速扩张导致了光伏市场的供需失衡、曾经高位的多晶硅价格也急转直下。自今年5月起,多晶硅价格跌破现金成本线。根据最新市场数据,n型复投料成交均价为4.03万元/吨,n型颗粒硅成交均价3.70万元/吨,p型硅料成交均价仅为3.31万元/吨,均低于3.5万-4.5万元/吨的最低生产成本。

事实上,随着今年以来光伏产业链各环节普遍陷入亏损,上游多晶硅环节也未能幸免于难。数据显示,今年前三季度,通威股份、大全能源和协鑫科技分别亏损39.73亿元、10.99亿元和29.71亿元。

需要注意的是,多晶硅产能检修是硅料厂每年例行工作,相比于以往常规检修,此次检修则暂时没有明确复产时间规划。通威股份表示,后续具体复产安排将根据项目地电力价格变化以及市场行情统筹规划;大全能源表示,后续公司将视市场变化情况择机复产。

“明年元月份以后,新的一季度,有些企业之后就开始走出低谷,冲出周期,这是非常重要的。”协鑫集团董事长朱共山12月18日接受预见能源采访时表示。

实际上,硅料或将成为整个光伏行业率先出清的环节。

一位协鑫科技高管表示,硅料是化工生产,启停难度比下游环节更大,投资成本更高,投资周期更长,且因设备腐蚀等问题不能长期停放。因此,硅料的出清只能以硬出清为主,或可率先成为行业的新锚点。

中国有色金属工业协会硅业分会专家委员会副主任吕锦标此前接受媒体采访时也表示,光伏行业“反内卷”寄希望于龙头企业的实际行动,率先调整的多晶硅环节为光伏全产业链打了个样。他介绍,2024年12月份,多晶硅整体负荷约48%,月度产量近10万吨,低于下游12万吨的投料量,已开始消化库存。

此前,朱共山也曾在公开场合表示,当前市场上5万吨的硅料厂基本停产,7万吨、10万吨产线也在检修减产,最终只剩优秀的企业胜出。“被淘汰的(硅料)产能永远也开不了,因为需求就这么大,而价格不可能回到三年前。”

事实上,本轮光伏产能过剩的重要原因,就是在资本、企业、政府几方追捧之下,“热钱”蜂拥进入光伏行业,形成了此前20年2-3倍的产能所致。

前述表示跟随三大硅料龙头减产的合盛硅业,就是这一轮进入硅料领域的新手。

2022年2月,该企业豪掷175亿元,在新疆投建年产20万吨硅料,从工业硅向下游拓展;2023年4月宣布耗资205亿元在新疆另投20万吨硅料产能,目标是硅料产能全球第一“宝座”。但其2024年半年报显示,这两个硅料项目均在建设中,至6月底已累计投入256.68亿元。据财新报道,合盛硅业2024年2月首条投产的10万吨硅料产线已因高库存停产。

而在2021年4月,曾是通威股份核心高管,掌管硅料主要平台永祥股份的段雍成立硅料企业青海丽豪。

成立伊始,青海丽豪宣布总投资180亿元,在西宁分三期建设20万吨硅料,一期5万吨建设项目2022年7月投产,截至2023年底已有15万吨产能——仅此一项,就将其带到硅料领域全球第六。2023年3月,青海丽豪又宣布耗资110亿元,在宜宾建设10万吨高纯晶硅项目及25万吨工业硅;一年后转战包头,要在此投资250亿元,分两期投建年产20万吨高纯晶硅及25万吨工业硅项目。

业内认为,硅料价格已处于底部,进一步下行的空间已十分有限。但在目前持平状态下,多晶硅仍然面对“越卖越亏”的情形,产能出清不及预期,头部企业开始以“自律”求“自救”,通过减产将上游价格恢复至现金成本之上,有利于减少高纯晶硅业务经营亏损。

“通威、大全带头减产释放积极信号,我们判断1月初配额制或将落地,有望减少过剩产能供给。”华泰证券在研究报告中指出,考虑到目前硅料库存仍较多,后续价格走势仍需观察配额减产落地,而部分硅片企业前期降低排产后,判断产业链总体涨价时间点在明年春节前后。

2024年四季度,行业协会不断呼吁企业自律。12月5日,中国光伏行业协会举行促进光伏产业高质量可持续发展专题座谈会,与会企业代表曾探讨如何防止“内卷式”恶性竞争,并就“下一步工作进行了安排”。10月14日,中国光伏行业协会在上海组织召开防止行业“内卷式”恶性竞争专题座谈会,称就“防止‘内卷式’恶性竞争,强化市场优胜劣汰机制,畅通落后低效产能退出渠道”达成共识。

原文标题 : 减产换减亏?光伏硅料龙头联手减产破“内卷”