文/OFweek产业研究院

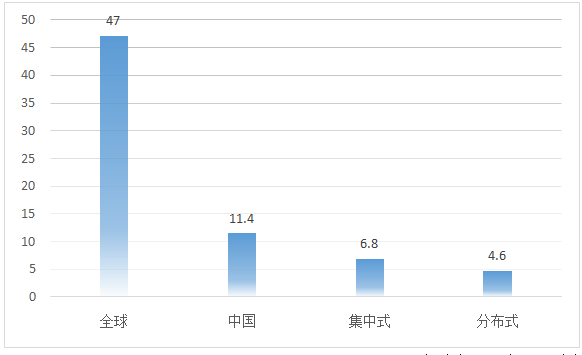

近期各行业上半年数据陆续出台,根据初步的统计,2019年上半年全球光伏装机约47GW。从国内市场来看,由于上半年光伏政策迟迟未出台,产业内企业多处于观望状态,国内需求疲软。中国光伏行业协会数据显示,2019年上半年我国光伏新增装机量不足12GW,降幅超50%。其中,集中式电站新增装机6.8GW,同比下滑43.3%,分布式光伏新增装机仅为4.6GW,同比下滑61.7%。

2019年上半年新增光伏装机量(单位:GW)

资料来源:中国光伏行业协会

上半年光伏市场内冷外热

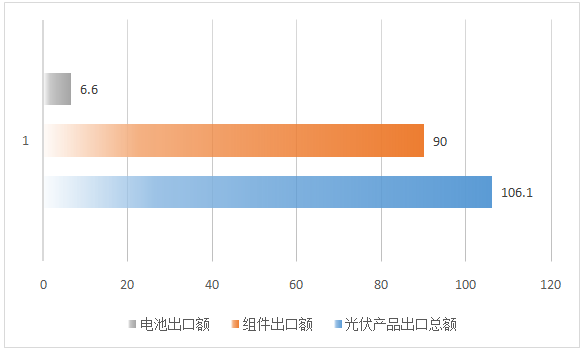

与此形成鲜明对比的是,海外市场的巨大驱动力。同样是来自中国光伏行业协会的数据显示,2019年上半年,我国光伏产品出口总额达106.1亿美元,同比增长31.7%。其中,电池片、组件出口额分别为6.6亿美元和90亿美元,同比增长58.2%、45.1%。从规模来看,电池片出口量已超过2018年全年出口量,而组件出口量同比增长近一倍。

2019年上半年中国光伏产品出口额(单位:亿美元)

资料来源:中国光伏行业协会

伴随中国光伏产品出口大增的就是海外光伏新兴市场的崛起。比如:2019年上半年乌克兰光伏装机1.25GW,达到去年全年光伏装机量的90%;同期墨西哥光伏装机量约1GW,增长率超过30%。但除了以上欧美新兴市场之外,来自亚洲的越南市场在2019年上半年的爆发更加引人瞩目。

根据越南电力集团(EVN)提供的数据,截至2019年6月30日越南共有82个已并网太阳能电站,装机总量为4460MW。要知道,截止2019年4月越南仅有150MW项目并网。也就是说在短短两个月时间,越南新增光伏装机量超过4GW,越南光伏市场现状如何?是什么原因促成了越南光伏市场的瞬间爆发?越南光伏市场的未来发展前景如何?OFweek产业研究院将为您一一揭晓。

越南光伏产业现状

越南位于亚赤道区域,有良好的太阳能资源,冬天太阳辐射量在3-4.5千瓦小时每平方米每天之间,夏天的辐射量在4.5-6.5 kWh/㎡/day 之间。

越南在2016年三月份发布了编号428/QD-TTg的能源发展主计划PowerDevelopment Master Plan,在该计划里越南政府制定了在2020年以及2030年再生能源装机量需占整体装机量的9.9%以及21%的目标。2017年越南累计并网装机量仅8MW,为追求光伏发展,越南政府制定了光伏装机量分别在2020、2025以及2030年须达到850MW、4000MW和12000MW的目标。

除此之外,越南政府于2017年4月发布编号11/2017/QD-TTg的光伏产业发展推动机制,政策内容以FiT和Net-Metering为主轴,PPA年限为20年,补贴对象分为连网型Grid-connected Project(屋顶型之外的项目皆属该类)和屋顶型Roof-Mounted Project。除此之外,针对税额减免的相关规定也在其中。政策生效期间为2017年6月1日至2019年6月30日。

Feed-inTariff (FiT)

连网型项目以越盾VND2,086/kWh(约9.35美分/kWh)的价格补贴,该价格仅适用在太阳能电池效率超过16%或是组件效率超过15%的连网型光伏项目上。

Net-Metering

项目拥有者可透过使用双向电表计算用电量和自主生产的电量,电量结算至当该年度结束或PPA已停止,剩余的电力能够以FiT的补贴价格,越盾VND2,086/kWh(约9.35美分/kWh)销售给购电方。

减免优惠

构成光伏项目固定资产的进口货品以及光伏项目将被减免或减少企业所得税Corporate income tax(CIT),光伏输电项目和变电项目链接至电网所需使用的土地将被免除或减少使用规费。

似曾相识的“630”

光伏“630”,起于2015年底中国国家发改委下发的《关于完善陆上风电光伏发电上网标杆电价政策的通知》,通知限定,2016年1月1日以后备案并纳入年度规模管理的光伏发电项目,执行2016年光伏发电上网标杆电价。2016年以前备案并纳入年度规模管理的光伏发电项目但于2016年6月30日以前仍未全部投运的,执行2016年上网标杆电价。随后的两年这一政策一直延续。带来的直接影响就是2016-2018年中国光伏行业内特有的630“抢装潮”现象。