硅片:由超额利润到价格竞争

要知道,决定硅料的需求的不是光伏装机,而是硅片。

比硅料扩产有过之而无不及的,是硅片企业的一窝蜂涌入。对比硅料,硅片的生产周期更短,技术壁垒更低,更多??新玩家跑步进入硅片,同时随着一体化企业的不断扩产以抢占市场份额,《全球光伏》统计2021年底硅片产能已经达到400GW以上。

(主要硅片厂商及产能一览)

以上还只是部分投资方,加上荣德新能源、高测股份、内蒙毫安在内,2022年硅片的总体产能及出货规模只会更大。

门槛低,也就意味着竞争大,产能大,也就意味着盈利空间小。11月30日,隆基率先打响硅片价格战,中环跟随,该轮降价幅度达到近10%,12月16日,隆基硅片价格再次全线降低5%以上,硅片环节有关成本与利润的竞争已经进入白热化阶段。(硅片报价的逻辑)

谁还能赚到钱?

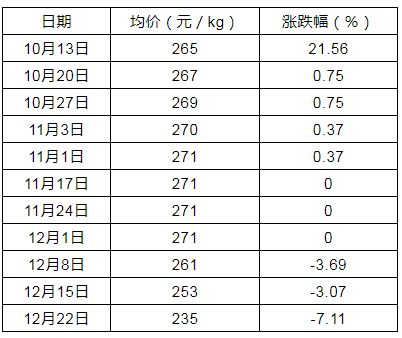

根据最新价格数据,硅料价格已连续三周走低,最新一周降幅达到7%以上。事实上,10月下旬以来,硅料价格已经出现松动。

(数据来源:EnergyTrend;全球光伏制表)

马上进入2022年,硅料价格后续是高位震荡、缓慢降低还是迅速跳水,硅料企业能否保持高盈利,主要取决于市场供需,也就是硅料的产能释放速度能否抵得过硅片的扩产速度。

硅料企业生产成本目前普遍可以做到6万元/吨左右,通威、大全、新特等头部企业现有产能具备明显的成本优势,硅料目前23.5万元/吨的平均售价存在很高的利润空间,然而硅料生产资金投入大,生产周期长,新入玩家想要一两年后仍保持较高盈利需要具备一定的实力水平和良好的市场环境。

图:硅料企业生产成本(单位:万元/吨)

对于硅片企业来说,硅料价格的降低将有效缓解其对利润的压缩,然而考虑2022年硅片产能的不断扩张,考虑市场竞争、下游装机因素,??2022年硅片超额利润一去不返也已成为大势。

硅片环节,隆基、中环双寡头具备领先的成本优势,拥有一定定价权,也在一定程度上给新进玩家带来压力。

明年伴随着整个产业链的价格降低,光伏产业回归健康良性发展,光伏电站的装机需求将会被重新点燃。此外,2022年是N型组件元年,HJT、TOPCon等高效电池技术的快速崛起将使下游享受一波技术红利。

电池组件或成最大赢家。

原创No.2133;转载需联系授权