03 业绩兑现难度仍存

虽然硅料下跌,利好“阳光”是不争的事实。但想要如愿兑现业绩,难度依旧很大。

首先,搞大规模电站施工,国内大概率会“卷”到爆炸。

摆脱了硅料的羁绊,企业还要面对终端大型央企、国企客户,给的利润空间十分有限的事实。正所谓“饿不死,但也活不爽”。

如同某位接近央企电站人士所说,“我们这个行业特别苦,给央企供货利润率低,好不容易供上了,回款还很难。又不敢催急了,不然,下一次项目可能就不给我们。”

明年光伏装机的增量,将以地面电站为主。对电站投资开发商来说,竞争非常激烈,还要时刻面临减值的风险。

今年5月20日晚间,阳光电源发布公告称,因越南疫情延迟并网,需要执行2022年新电价,越南项目在计提减值准备金额1.5亿元之后,下半年仍会受到该事件影响。

5月27日,在投资者互动平台上,有投资者质疑为何不选择通过公告披露越南项目进展,而是四季度一口气计提减值。阳光电源对此的归结为越南疫情、电价事件突发在四季度,以及新电价迟迟未公布等原因。

越南项目具体影响有多大,主要取决于越南电价。2021年越南大约7美分一度电,目前还没有最新的电价报价。

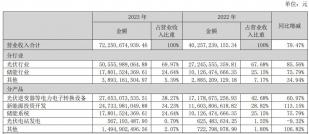

合同履约成本计提减值准备,来源:阳光电源2022年半年报

另外,根据8月26日投资者调研纪要,越南、哈萨克斯坦等电站项目的收尾工作也在进行中,目标是确保不发生系统性风险。

缅甸中标的12个项目,也是在今年5月,因为被缅甸军政府列入所谓黑名单而取消,产生了损失。每个缅甸光伏项目最低投资不少于258亿缅元(约合人民币1.3亿元)。

阳光电源对电站项目的可行性分析,评估因而更加慎重,国内项目不具备开工条件的坚决不开工。

其次,往后看,电网消纳能力将是新能源长期发展的最大瓶颈。随着未来硅料价格大幅下跌,装机规模上量,似乎并不是问题。

但集中式光伏需求主要受限于消纳能力,之前就有报道,西部的部分地区“弃风”“弃光”现象严重,“用不完又送不出”。

对光伏来说,国内电网消纳能力增速有限。虽然政策要求在发电侧和电网侧强制配储,但实际建设中,建设者普遍积极性不高,原因是储能的成本太高。

目前储存一度电的成本,要比发一度电的成本还要高,且国内大规模储电不具有经济性,光伏能上网的规模自然就有限。

如果不能有效解决消纳问题,阳光电源的业绩增速也将面临天花板。

这样看来,对阳光电源来说,无论是因地面电站放量受益的集中式逆变器,还是电站运营业务,都并非一帆风顺。

04 路途坎坷,前方光明?

对于当下的阳光电源,市场依然看好。一方面是硅料降价的预期,另一方面,光伏的需求确实太好了。

展望四季度和明年,光伏仍将是景气度最高的细分行业。

现如今,光伏“主线”企业,根据明年的业绩预测,市盈率普遍在15倍-30倍。而在最近两年,Wind光伏行业指数的平均滚动市盈率(TTM)为46.89倍,目前的估值水平接近两年内最低分位点。

光伏指数估值分位点,来源Wind

展望明年,阳光电源的诸多业务计划,能否顺利完成尚且未知,但其投资价值,当然还是看业绩能否兑现。(作者/阿鹦)

原文标题 : 等上游塌了,阳光电源就能“灿烂”?