作者 | 杨锐 柯阳明

排版校对 | 柯阳明

01

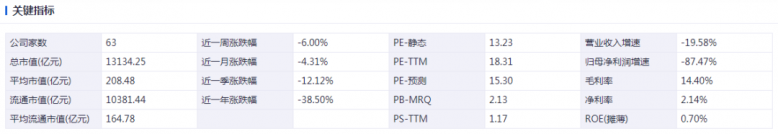

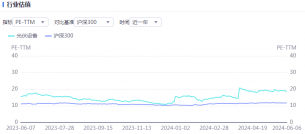

光伏龙头的业绩正在出现分化。

10月30日,各家光伏龙头企业纷纷公布了自家的三季度报,对此,预见能源在此前半年报的基础上,统计分析了7家光伏龙头企业的三季度报情况。(详见此前文章《33家光伏企业中报大亏超230亿,但“卖铲人”却赚麻了》)。

相比于上半年,TCL中环取代隆基绿能成为单季亏损王,三季度亏损近30亿元,同比下降282%,几乎与上半年亏损额相当,而上半年还盈利的天合光能三季度亏损近14亿元,同比下降189%,这导致其前三季度总计亏损约8.5亿元。

三季度亏损最多的TCL中环,此前的市场策略相对“激进”,一度保持高开工率,目前看来对其业绩产生了较大负面影响。

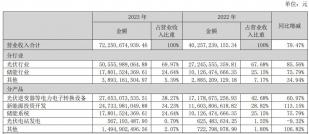

根据TCL中环三季度报显示,报告期内,TCL中环的光伏单晶产能提升至 190GW,光伏材料产品出货约 94.86GW,同比增长 11.4%,硅片市占率19.2%,居于行业第一。

但这个第一带来的亏损是巨大的。

数据显示,前三季度,其毛利率极低,以至于出现卖的越多亏得越多的怪现象。在此期间,该公司管理层也发生了较大变动,前任CEO沈浩平辞职,直至10月初确认新任CEO王彦君。(详见预见能源此前文章《半年亏30亿,退居二线,沈浩平错估了哪些形势?》《TCL中环迎来新掌门:王彦君正式担任CEO》)

对此,TCL中环在最新披露的业绩会投资者关系活动记录表中表示,2024年,光伏行业竞争环境加速恶化,进入深度调整期,虽9月初后价格企稳并形成回升趋势,但三季度仍处于价格与成本倒挂水平,受此影响,公司新能源业务经营业绩均大幅下滑,给经营带来压力。

TCL中环称,光伏本轮的周期复杂性比之前更高。一是来源于市场的预期,今年和明年的市场低于此前预期;二是不同的区域市场有不同的特点,包括中国区、美国区以及欧洲区;三是最核心的问题,产能体量较大。

“公司在8月做了策略改变,包括价格、稼动率与产业协同方面。”TCL中环透露,未来一段时间内,运营压力仍较大,但行业协同上会有更好的体现。

排在第二的隆基绿能。虽然三季度仍旧亏损,但相比上年的巨亏,呈明显减亏趋势。

财报显示,隆基绿能在2024年第三季度实现营业收入200.64亿元,归属于上市公司股东的净利润-12.61亿元,环比第二季度28.93亿元的亏损,亏损明显减缓,这意味着隆基盈利能力开始得到修复。

针对今年前三季度业绩亏损,隆基绿能董事长钟宝申在2024年三季度业绩说明会上表示,管理层在经营上的失误是公司业绩出现巨大亏损的主要原因。到今年三季度,公司对美国市场出货1.6GW,在高利润的美国市场的占比表现不佳。公司一代BC组件产品初期量产遇到问题导致交付不顺,去年9月已解决量产瓶颈但后续公司存货减值较大影响了业绩表现,

“今年前三季度,公司产销协同度提升,加快了新技术的推广和BC二代产品的进度。总体说,公司对未来有信心,相信有能力应对挑战。”钟宝申说。

值得注意的是,去年底以来,隆基密集推出基于高效HPBC 2.0电池技术的组件产品,其最高量产功率达670W,最高量产效率达24.8%,位居全球组件量产效率最高纪录。

“公司以BC技术的产业化引领市场破局,依托深厚的技术积累和先进的智能制造优势,实现HPBC2.0技术重大突破。今年以来不断推出差异化的新产品以满足客户的需求。”隆基绿能相关负责人此前曾表示今年10月曾表示,“在当前的情况下,我们应该尽量地去卷价值,而不是跟着行业一起去卷价格、卷低品质”(详见预见能源此前文章《“卷价值不卷价格”,隆基绿能持续推出高效率BC产品》)。

亏损额排在第三的是通威股份。

不过,同隆基绿能一样,通威股份在三季度呈现了明显的减亏趋势。

三季度报显示,通威股份2024年前三季度实现营业收入682.7亿元,同比下降38.73%,净利润为-39.73亿元,同比下降124.37%。其中,2024年第三季度实现营业收入244.75亿元,净利润-8.44亿元,亏损程度环比显著缩小。

亏损理由大同小异,主要受光伏产业链价格大幅下降影响。

据光伏咨询机构InfoLink10月31日统计,本周组件市场价格持续僵持,一线厂家已调整报价上扬0.01-0.03元/瓦。观察实际成交价格,分布式项目也确实已有小批量上抬价格,TOPCon组件从原先低点0.65元/瓦部分小幅反弹至0.68元/瓦,然而大批量成交仍需时间。

02

在所有龙头企业中,天合光能三季度表现最出乎市场意料。

在今年上半年,光伏一众巨头净利润都是亏损的情况下,天合光能却给出5.26亿元净利润的答卷,但没想到三个月后,情况急转直下。

根据财务报表,天合光能前三季度营业收入为631.5亿元,同比下降22.16%;净利润为-8.465亿元,同比下降116.67%。其中,第三季度营收为201.8亿元,同比下滑36.41%;净利润约-13.73亿元,环比下降明显。

对此,天合光能表示,主要是受光伏产业链供需影响,光伏组件相关产品售价同比下降,光伏产品盈利能力下降。

此外,据界面新闻援引接近该公司的人士称,造成其业绩大幅下滑的原因或主要包括美国市场出货减少、大量资产减值以及分布式产品出货减少等。

该人士还透露,在美国“双反”的负面预期下,天合光能策略相对友商较为保守,出货不多,“如果未来双反结果有变数,可能其他企业的出货会面临追溯风险。”

相比于天合的由盈转亏,另一组件龙头晶澳科技虽在上半年亏损8.74亿,但三季度业绩一改疲态,大挣3.9亿元。

国金证券分析称,该公司2023年下半年大规模新建TOPCon电池产能集中投产导致今年上半年生产成本略高,三季度公司电池产能爬坡营销结束、成本效率达到行业领先水平,在光伏产业链竞争加剧、组件价格持续下降的背景下,晶澳凭借显著的成本降幅实现盈利能力显著提升,三季度销售毛利率环比提升至8.67%,带动销售净利率环比扭亏,盈利能力改善幅度超预期。

此外,晶澳海外出货占比也维持较高水平。

财报显示,前三季度晶澳电池组件出货约57GW(含自用1GW),同比增长51%,其中组件海外出货占比约52.40%。

“随着美国产能投产放量,晶澳科技有望凭借海外渠道及产能布局抵消个别国家或地区市场阶段性低谷,实现份额提升及盈利持续修复。”国金证券分析称。根据晶澳科技产能规划,2024年末组件产能将超100GW,硅片与电池产能达组件产能的80%,其中n型电池产能57GW。

最后,TOPCon老大晶科能源和阿特斯则经营稳健,在上半年的基础是继续保持了盈利。

前三季度,晶科能源实现营业收入717.7亿元归属于上市公司股东的净利润12.15亿元。同期,晶科能源实现光伏产品出货73.13 GW,同比增长31.29%。其中组件出货67.65 GW,N 型组件占比约85%。

不过,晶科能源业绩下滑幅度也较大,前三季度和第三季度分别盈利12亿元和1487万元,分别同比下降81%和99%。晶科能源表示,展望四季度,将努力克服行业外部挑战,实现90-100 GW的全年出货,同时更好平衡出货和利润。

非常值得一提的是阿特斯。

财报显示,前三季度,阿特斯实现营业收入341.8亿元,同比下降12.63%;净利润19.5亿元,同比下降31.17%。其中,第三季度实现营业收入122.2亿元,净利润为7.2亿元,环比增长8.3%。

在当前如此恶劣的光伏环境下,对于阿特斯能够继续保持净利润增长,阿特斯的三季报上给出了答案。

根据报表显示,2024年1-9月,阿特斯实现组件出货22.9GW,较去年同期小幅增长。其中第三季度出货8.4GW,环比增长2.4%,其中,北美高价市场的出货继续提升,第三季度出货占比超30%。

此外,阿特斯在储能业务方面有着很大提升,大型储能产品出货达4.4GWh,其中第三季度出货达1.8GWh,出货量和单位净利润均创单季历史新高。储能板块净利润环比二季度实现高速增长,为阿特斯第三季度整体业绩做出了突出贡献。

因此,阿特斯的净利润环比保持增长来源于两个方面,一是光伏组件出货数量增加,并且对北美高价市场出货数量增加,有效降低了国内组件价格内卷的伤害;二是开拓增长第二曲线储能业务。

综合这七家光伏巨头的三季度报来看,今年三季度通威,隆基开始减亏修复,晶澳亏转盈,而天合光能则是巨大变化,三季度业绩“变脸”下滑,晶科和阿特斯的净利润则继续保持增长。

对于三季度光伏行业的减亏及未来业绩展望,钟宝申认为,三季度行业亏损总额的变化尚不确定,但预计不会全行业普遍减亏或扭亏。

“行业内经营主体过多,自律和协调难度大。需要适度减少经营主体数量,通过提高技术与质量标准进行行业整合。”钟宝申表示。

原文标题 : 天合由盈转亏!光伏龙头三季报业绩大分化