作者:像海

去年光伏“三剑客”比谁涨的多,如今却在比谁跌的惨。

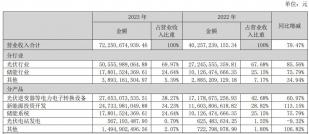

截至3月18日收盘,隆基股份自高点下跌34.1%,阳光电源下跌41.0%,通威股份下跌41.3%。按券商2021年预测业绩中位数估算,隆基股份目前股价81.97元对应每股收益3.03元,约27PE,阳光电源约36PE,通威股份约24PE。

对于具备高成长性的光伏行业,照理说估值已经进入合理区间,但为何市场依然视若无睹,杀跌不止?

【美债利率上行,涨价预期加剧】

牛年开年,A股“白马股”“X茅”们因美国十年期国债利率大幅上行而展开了一轮泡沫修复。

近期,光伏板块杀跌明显加速。

3月15日,隆基股份被按在跌停,龙虎榜卖出的清一色为机构资金。

其实光伏板块暴跌,更重要的是“硅料”及“大宗商品”价格的大幅上涨,大大压制了硅料下游产业的利润空间。

硅片可以把涨价压力传导给下游,但组件却不能顺利转嫁给电站EPC方。所以隆基的硅片涨幅虽然高于硅料,但是却压缩了它的组件利润。

目前产业链内的组件方和EPC方正在展开博弈,隆基表面上称不缺订单,但在3月15日的机构调研中却透露“一季度组件出货目标下调了2GW”(1GW等于10亿W)。原本一季度计划出货9-10GW,下调后大概出货7-8GW。

在过去,1W能赚6分钱,现在因硅料涨价不能顺利的将所有差价传导下去,那么隆基组件的利润预期差距估算将达3-4亿元。

所以,隆基不仅面临“估值杀”还要面临“业绩杀”,这是机构大举出逃的主要原因。

关于通威股份暴跌则更好理解——

一是它去年没有出50%的业绩预告,低于券商此前的普遍预期;

二是通威业绩里大概有10亿左右是饲料业绩,不值当前估值;

三是颗粒硅有可能会颠覆它现有的工艺及产能,存在被替代的风险;

四是隆基股份二季度将推出新的电池技术,公司此前面对机构调研透露“该电池效率超24%,预计领先行业2-3年”。

如果协鑫的颗粒硅真的颠覆通威的西门子法工艺,隆基的新电池技术真的领先行业2-3年,那么,通威不光是“估值杀”,还要面临“逻辑杀”。

所以,即便现在硅料大涨,通威一季度业绩会大超预期,但依然难逃暴跌的厄运,因为机构看到了它有些“暗淡”的未来。

至于阳光电源的暴跌——

一是过去一年涨势太过凶猛,自低点算起涨幅超10倍,中途没有像样的调整,获利盘太多;

二是大宗商品涨价导致电站业务成本上升,毛利率下滑,同样也会导致逆变器和储能PCS的毛利下降;

三是与上游组件厂处于博弈状态,一定程度上影响了开工率;

四则是近期隆基和通威的暴跌,也带动了它的杀跌。