这是新能源大爆炸的第515篇原创文章。文章仅记录《新能源大爆炸》思想,不构成投资建议,作者没有群、不收费荐股、不代客理财。

阳光电源今年的走势可真够坎坷的,这不,近期又被传暴雷了。

01

阳光电源遭遇暴雷传闻

有媒体报道称阳光电源大幅下调户储2023年业绩预期,引发市场恐慌,两天就砸去了十几个点,顺带把储能板块整体都拖下水了。

逼得公司紧急出来做了辟谣,表示误传了,公司业绩没有市场传的那么糟糕,依然在高速发展。

只是从澄清的内容看,虽然跟网上传的不太符合,但下调业绩预期却也是事实,这也是为什么澄清后,跌幅没能修复的原因。

也不怪市场比较谨慎,近期整个新能源板块就是比较弱势,阳光电源今年的业绩也是起起伏伏的,无论是2021年报的不及预期,还是一季报增收不增利,都让市场对它的业绩信心严重不足。

但客观的讲:阳光电源的业绩真的有那么不堪吗?

从此前新能源大爆炸剖析过它的2022年中报来看,还是不错的。今天再看看它的三季报。

02

阳光电源2022年三季报简析

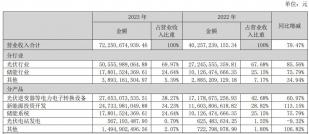

公司前三季度实现营收222.24亿元,同比增长44.56%;归母净利润20.61亿元, 同比增长36.94%。单第三度实现营收99.43亿元,同比增长38.80%,环比增长28.90%;归母净利润11.60亿元,同比增长55.14%,环比增长136.73%。Q3单季度整体毛利率为25.14%,环比增加1.94个百分点,净利率为11.93%,环比增加5.2百分点。

从三季报可以看到:光储业务继续高速增长!

上半年由于上游IGBT、电芯、组件等核心原材料的大涨价,导致的增收不增利,从三季报开始,已经有了显著的改善,说明从Q2开始进行的价格传导,已经初见成效了。

跟海运从高位开始回落也有关系,今年公司的海外营收首次超过国内,占比已经超过了一半,海运费用的高低也会显著的影响公司的业绩,今年美西标准集装箱价格从1万美金下降到大概5千美金,基本上回到去年上半年的水平,对公司的利润率改善也有正向作用。

此外,随着公司的规模越来越大,规模效应也逐步体现出来,销售费率、研发费率和管理费率三费费率Q1为18%,Q2为17%,Q3为13% ,预计Q4还有望进一步的下降。

出货方面,逆变器预计出货20GW,环比小幅增长,单瓦净利预计3.3分左右,对应净利润6亿左右;储能业务,预计大储出货1.5GWh,实现收入20-25亿,净利率5%左右,贡献净利润1.3亿左右;户储一体机出货3.5万套左右,贡献净利润1亿左右。全年预计逆变器全年出货70GW,同比增长接近50%,储能业务全年7GW。

市场比较担忧的存货攀升,从年初的107亿到三季度末的207亿,增幅近100%,确实比较快,但公司方面表示主要是应对今年四季度及明年市场快速增长进行了合理的备货备料。从行业的增速来看,这个解释是可以接受的,也可以看出公司对于市场未来的增长是比较乐观的。

应收票据和应收账款有所攀升,前三季度,应收账款票据和应收账款合计超过111亿元,占应收的近一半,尤其是第三季度单季,环比增长了近200%,好在应收票据和应收账款的周转率没有下降,反而有所上升。

客观看,阳光电源的三季报是不错的,但为什么阳光电源的走势还是那么纠结?稍有风吹草动就是各种砸盘?

03

阳光电源走势的层次原因

归根到底还是市场玩预期的那一套,过去的几年,尤其是前两年,新能源板块的涨幅不小,阳光电源过去两年最高涨幅超过20倍,最高市值超过2600亿,PE-TTM最高超过150倍,二级市场把后续的成长性提前透支的太多了,现在拧巴的走势,只是在持续消化估值而已。

与其说,阳光电源现在的业绩表现和走势糟糕,更不如说,是此前市场给的预期太满。

这就是二级市场和企业经营之间的巨大偏差:企业经营是很难短期间发生剧烈变化的,尤其对于那些经营正常的大企业,就跟人一样,平平淡淡才是常态,但二级市场却完全不同,不要说几个月,甚至几天,公司的市值就可以翻天覆地的变化。

二级市场的走势对应企业的日常经营,就类似于天上一日,人间一年。

资本市场可以在很短的时间,将企业未来几年的成长预期提前透支了,后续企业二级市场的走势就是在消化估值而已。

这也是投资的难度所在:我们不仅要去研究企业的基本面,还得去看市场的反应,参照经营的情况,分析二级市场的走势究竟有没有提前透支企业的业绩,是被高估了,还是被低估了?

见多了很多优秀企业二级市场的起起落落,我们应该有一个感悟和启发:在股价狂飙突进的时候,对于企业未来的发展能否符合预期,反而应该留一份疑虑?但二级市场处于底部的时候,反而可以乐观一些,尤其是企业经营确认没问题的情况下。

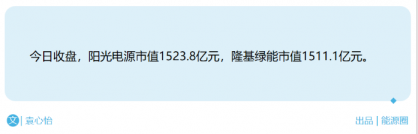

就比如阳光电源,前两年大涨特涨后,今年回调明显,从最高点下来,跌的最惨的时候,腰斩再腰斩了,现在也是近乎腰斩了,很多人都觉得它业绩不行,严重高估了,才十几亿的净利润,市值却高达1500亿以上。

但从今年的财报来看,公司显然还是处于高速发展阶段的,光储行业也依然是高发展的行业,作为行业龙头,它未来还是非常值得期待的。

04

对阳光电源无需悲观

此前leo说过好几次:对于优秀企业,我们不用太过担忧,企业管理层比投资者更懂得企业经营,尤其是那些已经证明过自己的龙头企业。

而阳光电源在光储赛道这个领域锂,从千军万马中杀出重围,更是把握住了华为海外市场收缩的战略时机,一跃成为全球逆变器龙头,它已经证明了自己足够优秀,在行业技术没有发生剧烈变化的情况下,中短期依然是具备足够竞争优势的。

截至上半年,公司逆变设备全球累计装机超 269GW,全球累计开发建设光伏、风电项目超 28GW,连续 6 年位居中国储能系统集成市场出货量第一。

龙头的意义在于相比行业后排企业,拥有更多的资源可以参与行业之间的竞争,研发费用上就体现的非常明显,公司2021 年公司研发费用 11.61 亿元,同比增长 44%,截至今年三季度,研发费用高达11.6亿,同比大涨36% 。

今年获得的专利权近500项,现在公司的累计专利权超过2000项,此外拥有全球领先的电磁兼容实验室、高性能的大容量低电压穿越设备和各种电源、电网模拟仿真设备,这都是企业竞争的保障所在。

技术是保持产品竞争力的关键,但归根到底,光储行业的竞争关键在于成本和渠道,也是更有利于行业龙头的。

从三季报的销售费用上也可以看出来:今年前三季度销售费用17.8亿,去年同期才8.6亿,同比暴涨107.10%,暴增的费用是为了把握未来市场发展机遇,加快全球战略布局,加大全球售后服务网络布局力度,特别是针对欧洲加大渠道销售布局力度。

暂且不论阳光电源的这个投入后续能带来多少增益,光就这个投入,对于很多后排企业而言,就是门槛了。

对于阳光电源,应该多给它一点耐心和信心。

原文标题 : 超热门行业龙头,又被传暴雷了