- 这是 海豚投研 的第 299 篇原创文章 -

跻身光伏三剑客的阳光电源,广受资本市场的喜爱。在产业链价格上涨、下游装机需求被抑制的2021年,阳光电源的股价仍实现了超100%的增长。逆变器身处“硅料-硅片-电池片-组件”价格博弈最激烈的环节之外,单纯美滋滋地享受光伏装机需求的提升。并且依靠国内低成本的产业链红利和海外市场更大的利润空间,公司抓住机遇,实现了量利双丰收,阳光电源的投资逻辑很顺畅。

不过2022年光伏板块开年不利,公司股价已经回撤超20%。长桥海豚君将分上下两篇,尝试判断阳光电源的投资机会。

数据来源:长桥证券

关于阳光电源,长桥海豚君核心关注以下问题:

1、阳光电源在广大股民心中贴的是光伏逆变器的标签,但初识阳光电源,公司业务范围不止于光伏逆变器,而是涵盖“风光储电氢”五大领域,妥妥地在新能源赛道撒了一张大网,走业业务多元化路线的公司,我们首先需要明确公司的业务重点和边际。

2、公司所处的光伏、风电、储能等主赛道未来的空间和成长性几何?竞争格局如何?

3、逆变器领域为何能走出光伏三剑客之一的阳光电源?逆变器业务是否和牢固的护城河?公司的核心竞争力来自哪里?

4、公司股价前高180元,2年20倍,超越“光伏茅”隆基的涨幅,近期回调幅度超30%,是否是合适的入场机会?公司价值几何?

本篇主要回答前两个问题,先上结论:

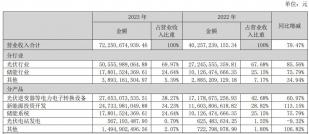

1、阳光电源的业务重点和边界

不论是光伏逆变器、风电及储能变流器,技术上一脉相承,这些产品本质上都属于电力控制设备,边界则向下延伸至电站投资开发(相当于光伏电站和风电场的建设包工)、储能系统(无电芯战略),其中电站投资开发从收入上讲是公司第一大业务,但因为薄利、前置投入大等特征,并不受资本市场追捧。至于制氢设备则是处于早期的培育项目。

2、阳光电源核心赛道风光储等主赛道的行业增速和竞争格局

光伏赛道长坡厚雪,2021-2025年年均复合增速15-20%,行业空间和成长性毋庸置疑。从格局来看,国内逆变器企业走向全球,阳光电源和华为是唯二的市占率在20%左右的玩家,市场优势明显。

风电赛道相比光伏,不算性感,新增装机预测并没有太高的增速,核心关注海风新增装机占比提升的结构性机会。从格局来看,风电变流器市场呈现第三方供应商与风机厂自供的“二元”竞争格局,国产替代的进行也基本走完,作为第三方风电变流器供应商,阳光电源的风电变流器业务看点有限。

储能成长潜力大、增速高。是实现双碳目标的三板斧之一,电化学储能是未来储能的主流方式,目前正处于行业发展初期,2021-2025年有望保持年化50%的高增速发展。高成长性叠加低技术门槛,吸引了众多的潜在参与者,市场竞争格局尚未明晰,阳光电源依靠先发优势建立起来的市场领先地位也不稳固。

电站投资开发是苦差事。广义上属于建筑行业的领域,与其电力控制设备制造相去甚远,主要体现在利润薄且不稳定、重资产属性等。阳光电源的电站投资开发,本质上是赚取辛苦费和材料价差,而从公司整体业务布局来看,有利于公司逆变器、变流器等的出货。