一

收入端:

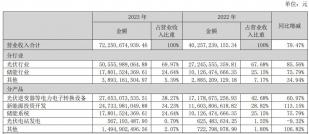

储能业务增速最好

海外业务跑赢大陆

2021年全年公司实现营收241.4亿元,同比增25%,低于wind一致预期(258.1亿元),业绩低于预期的原因在于四季度光伏产业链成本高企对下游装机需求的扰动。四季度是光伏装机旺季(占全年装机的50%左右),产业链公司四季度业绩对全年业绩的贡献较大,市场预期到了光伏产业链成本对装机需求的抑制以及期望2022年硅料产能释放后产业链价格会下来,产业链价格逼近转折点的时刻,市场预期偏乐观了。

2021年第四季度公司实现营收87.63亿元,同比增19%,国内光伏装机四季度则同比下滑;

数据来源:公司公告、长桥海豚投研

数据来源:能源局、长桥海豚投研

2021年光伏产业链上下游供需错配,硅料环节扩产周期长,在下游强劲的装机需求下,硅料价格大幅上涨并传导至硅片、电池片、组件等整个产业链,而下游电站对成本极其敏感,因此产业链涨价导致装机节奏延迟。

2021年全球光伏新增装机170GW,创历史新高,中国市场疲软,海外需求相对坚挺。中国光伏新增装机54.88GW,同比增长14%;欧盟新增装机25.9GW,同比增长近34%;美国预计新增装机近26.8GW,预期同比增长约40%;印度新增装机11.89GW,同比增长218%左右。

1.1 从业务结构来看,储能业务成增速最好的业务,占比首次超过10%

光伏逆变器和电站投资开发作为两大营收支柱,业绩增速均表现平平,储能业务则称为增速表现最好的细分业务。

数据来源:公司公告、长桥海豚投研

【1】光伏逆变器市占率提升,价格下降过于明显。2021年公司光伏逆变器出货47GW,同比增40%,公司口径市占率30%以上,较2020年的27%有明显提升。光伏逆变器业务营收90.5亿元(接近百亿营收),同比增20%,计算可得每GW出货均价首次跌破2亿元(为1.93亿元/GW),同比两位数下滑(-14%),虽说逆变器价格下降是常态也是长期趋势,但公司出货均价的下滑幅度还是超出了预期。

数据来源:公司公告、长桥海豚投研

数据来源:公司公告、长桥海豚投研

数据来源:彭博新能源、券商研报

【2】储能系统:增速表现最好的细分板块,占比首超10%

2021年公司储能系统发货量实现几何级增长,当年全球发货量达3GWh,同比增275%,实现储能业务营收31.4亿元,同比增169%,营收占比首次超过10%。

数据来源:公司公告、长桥海豚投研

【3】风电变流器:跟随行业,量价齐跌

2020年是国内陆风抢装的一年,2021年则是国内海风抢装的一年,原因系陆风于2021年取消补贴,海风将于2022年取消补贴。由于陆风目前在风电装机中的比例更大,因此2021年陆风补贴取消的首年,行业整体装机表现较差。

阳光电源风电变流器2021年出货15GW,同比下滑6%,出货量虽然同比下滑,但表现仍旧优于行业。全年风电变流器实现营收11.8亿元,同比-17%。

数据来源:国家能源局、长桥海豚投研

1.2 从地区结构来看,海外市场跑赢大陆市场

2021年公司境外收入92亿元,同比增39%,跑赢国内市场,海外在公司营收中的占比逐年提升,2021年提升至38%;

数据来源:公司公告、长桥海豚投研